- HOME

- >

- 事業承継無料相談|名古屋市の税理士事務所でM&A・親族承継の悩みを解決

- >

- 事業承継無料相談|名古屋市の税理士事務所でM&A・親族承継の悩みを解決

事業承継無料相談|名古屋市の税理士事務所でM&A・親族承継の悩みを解決

投稿日:2021.06.24

事業承継に関する無料相談|名古屋市の税理士事務所

中小企業の事業承継を名古屋市の事業所で無料相談することが可能です。

経営者は後継者(親族・従業員)に対し、事業承継対策・相続税対策を行うことにより、円滑な事業引き継ぎが可能です。また、後継者が存在しない場合はM&Aのご相談も承っております。中小企業の経営者の引退時期の平均年齢は68歳から69歳と推察されています(参照:中小企業の経営者の高齢化と事業承継|2019年版「中小企業白書」)。事業承継の5-10年前から準備を始め、安心して経営者を引退できるよう支援します。

中小企業の事業承継には、

- 経営者から親族(息子・孫)に事業承継する

- 経営者から会社の従業員に事業承継する

- M&Aにより事業譲渡する

の3つの選択肢があります。

親族に事業承継する場合、相続や生前贈与の手続きや税金(相続税・贈与税)に関する知識が必要です。従業員に事業承継するかM&Aにより事業譲渡する場合は会社法に関する知識が必要です。

事業承継に関する相談は、笘原拓人税理士事務所の相続専門チームが行います。

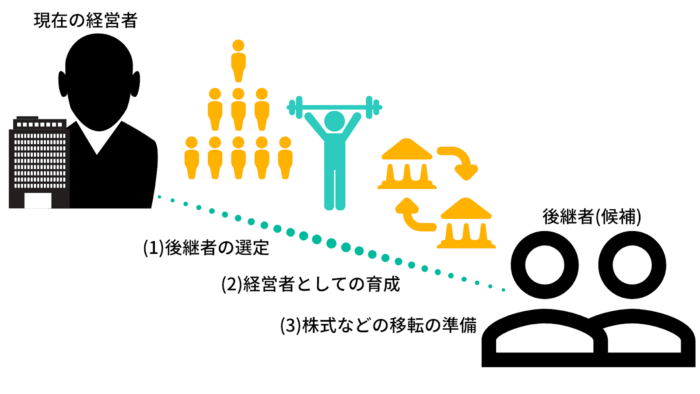

親族(息子・孫)へ事業承継したい場合の流れ

- 後継者候補から後継者の選定

- 経営者としての育成

- 株式など経営に必要な資産の移転準備

参考非上場株式を相続する手続き方法-株式評価から株主名簿の書き換えまでの流れ-

1.後継者候補から後継者の選定

後継者候補から後継者の選定の段階では経営的な判断が必要です。ただ、長年経営に携わってきた方の場合、自分だけの独自の判断に偏りがちです。後継者選定の段階で外部に信頼できるコンサルタントを見つけ、客観的な意見を踏まえて後継者選定を行うことをおすすめします。

2.経営者としての育成

経営者の育成には、一般的に5-10年程度が必要だと言われています。

会社経営には、顧客など外部の関係者に対する営業的な知識や経験、従業員など内部の関係者を統制する知識や経験、さらに会計的な知識や経験も必要だからです。

後継者が外部の企業で経験を積んできていたり、継承する会社内で経験を積んでいれば、育成期間は短縮可能ですが、自社の状況を把握するために3-5年程度は育成期間を設けましょう。

効率的な後継者育成を行う上でも、外部の信頼できるコンサルタントの意見を踏まえ、客観的な判断や計画性をもって育成を行うことが重要です。

また、後継者の育成のみならず、会社の現状や経営課題を見える化し、現経営者と後継者で現状認識や課題を共有することも重要です。

3.株式など経営に必要な資産の移転準備

株式など経営に必要な資産の移転準備を行う際は、相続税や贈与税などの税金対策や種類株式の活用などの会社法の利用が円滑な事業引き継ぎの上で重要です。

税金対策については、株式として引き継ぎをするスキームを考えた場合、生前贈与、遺贈、相続のパターンがあります。一般的には現経営者が経営者としては引退するものの存命中に後継者に引き継ぐわけですが、生前贈与だけで会社経営に必要な全株式を後継者に引き継がせるのはなかなか困難です。贈与ではかなり高額な贈与税がかかるからです。もっとも、毎年110万円まで非課税であるという点をうまく活用すれば有効な方法ではあります。

相続で株式を引き継ぐ場合、税金面では通常、贈与より有利ですが、相続時まで後継者の地位が不安定であるというデメリットがあります。相続は被相続人(現経営者)の意図によってかなりコントロールできるからです。つまり、事業承継したものの、後継者の経営が気に入らない場合、元の経営者が会社経営に必要な株式を後継者に引き継がないおそれがあります。一方、現経営者は亡くなるまで後継者が勝手な経営をしないようにコントロールできるとも言えます。

また、相続による株式引き継ぎの場合、後継者以外にも相続人がいるケースでは、他の相続人との間で相続争いが起こる可能性があります。通常、会社経営に必要な株式を後継者に引き継ぐためには、遺言にその旨を明記しますが、株式の評価額が遺留分を上回る場合は遺留分減殺請求(現行法では遺留分侵害額の請求)を起こされる可能性があります。なお、遺留分制度については2018年の民法改正で変更されている点、注意が必要です。

税金面では、贈与税や相続税の納税を猶予する事業承継税制の活用も重要です。もっとも、事業承継税制は、適用に一定の認定が必要であり、会社の将来像や事業継承の態様によっては単純にメリットばかりではありません。さらに将来的に改訂されていく可能性があります。このため、事業承継税制の活用には税制に詳しい税務専門家の協力が不可欠です。

M&Aにより事業譲渡したい場合

子供など親族がいない場合、また、親族の事業承継や引き継ぎが無理な場合はM&Aによる事業譲渡が考えられます。M&Aによる事業譲渡は、典型的には下図のような会社の売買です。この場合、もとの経営者の支配下にあった会社が買収先企業の一部門となることもありますし、会社としては独立したまま買収先企業の支配下に移ることもあります。なお、この図では買収先企業という外部の企業が会社を買う例を示していますが、もとの会社の従業員が経営者から会社を買い取ることもあります(EBOと言います)。これは従業員への事業承継の態様です。以下では、外部の企業が会社を買うケースを例として説明します。

従来、M&Aと言うと、比較的大きな企業のM&Aが中心でした。このため、「うちの会社の規模でM&Aはちょっと…」とためらわれる経営者も多いはずです。しかし、親族や従業員への事業承継を行わず事業譲渡もしないとなると、残された道は廃業しかありません。廃業してしまうとそれまでの事業で培ったノウハウや成果はすべて消えてしまうことになります。従業員や取引先にも迷惑を掛けてしまいます。また、廃業はそれなりにコストが掛かり現経営者にとっての負担も少なくありません。日本の経済にとっても損失です。

近年、スモールM&Aと呼ばれる中小規模のM&Aの数が増加傾向にあります。スモールM&Aは、買収先企業が同業者で企業規模の拡大や営業エリアの拡大を目指すケース、買収先企業が他業種の企業で事業内容や業態の拡大を目指すケースなどがあります。

M&Aの流れ

- 買収先企業の選定

- 買収条件の交渉

買収先企業の選定では幅広い情報網が必要です。また、買収条件の交渉では、会社法や税法についての深い知識と実際の買収条件の交渉でどれだけ経験があるかが重要です。

弊所(及び提携の士業など)は会社法に詳しい税理士が買収先企業の選定を行います。御社の事業承継の方針が決まっていなくても、M&Aによる事業譲渡に関心場合お気軽にご相談ください。愛知県の中小企業のM&Aを無料相談することが可能です。

ご相談事例

親族への事業承継

- 子供はいるのだが、事業承継をさせるタイミングがわからず、ずるずる時間が経ってきてしまっている。いつから事業承継の準備をするのが良いだろうか?

- 事業承継の心づもりはできているが、相続税などが心配でたまらない。税金面での心配を最小限に抑えつつ事業承継するのにはどうしたら良いだろうか?

- 子供が事業承継に積極的なのは良いのだが、私(現経営者)としては株式などを引き継がせてちゃんと経営できるのか心配だ。うまくコントロールしつつ事業承継するにはどうしたら良いだろうか?

- 子供が複数いるため、事業承継に必要な資産の引き継ぎのため遺言書を書いた。しかし、後継者に資産の大半を相続させるため、遺留分を侵害する結果となっている。私の死後に相続争いが起きて事業承継が破綻するのではないか心配だ。何か良い対策はないだろうか?

M&Aによる事業譲渡

- うちの規模でM&Aなどあり得るのだろうか?セミナーなども行ってみたが、一般的な話ばかりなのであまり役に立たなかった。うちにとって役に立つM&Aの相談に乗ってもらうことはできるか?

- M&Aのコストがよくわからない。どういうコストや税金が掛かるのか教えて欲しい。

事業承継を計画的に行い、後継者が安心して経営できる環境を整える

事業承継は計画的に時間(通常、5年以上)を掛けて行うことが重要です。短い時間で事業承継しようとしても、従業員が納得しなかったり、取引先が離れて行ってしまったり、金融機関が難色を示す場合があります。

参考特例経営承継期間(特例経営贈与承継期間)を分かりやすく解説

また、親族への事業承継では後継者に経営に必要な知識を習得し経験を積んでもらう必要があります。さらに、事業承継に際して発生する税金を最小限に抑えるためには、計画的に時間を掛けて資産を後継者に移す必要があります。弊所は、年商規模1億円~50億円の事業承継を100社以上対応した経験があります。このため親族への事業承継で最大の難関のひとつである「相続税」に関して有益な方策を立てる自信があります。無料相談も受け付けております。ぜひ、下記へお問い合わせください。

著者情報

著者:笘原拓人 税理士(簿記論・財務諸表論・法人税法・消費税法・相続税法合格)

事業承継など18年の実務経験あり。

平成23年に設立した笘原拓人税理士事務所は 東海財務局・中部経済産業局より経営革新等支援機関に認定。

平成27年6月中部経済新聞社 「税理士~夢ある起業家を積極支援~」というテーマで取材掲載

大原簿記情報医療専門学校 名古屋校 法人税 元非常勤講師(日曜日のみ)

名古屋税理士会所属 登録番号118577

行政書士 愛知県行政書士会所属 登録番号11192109

052-265-8902

052-265-8902