- HOME

- >

- 非上場株式の相続対策方法と具体的措置

- >

- 非上場株式の相続対策方法と具体的措置

非上場株式の相続対策方法と具体的措置

投稿日:2021.06.24

非上場株式の相続対策方法

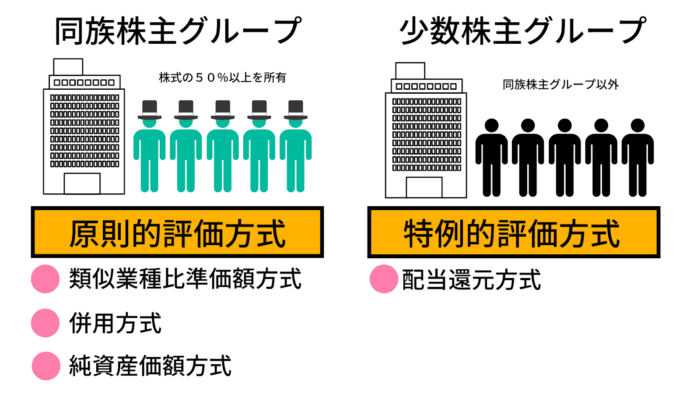

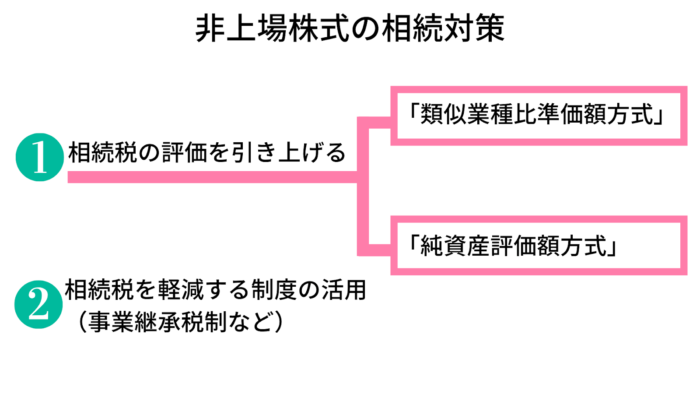

非上場株式の相続対策として、大きく相続税評価を引き上げる対策と、事業承継税制などの相続税を軽減する制度を活用することによる相続対策があります。企業の状況を適切に把握し、適切な相続評価方式をとることが相続対策の第一歩です。

有限会社の場合は有限会社の相続財産と手順【株式が相続財産になる】をご確認ください。

1.相続税評価の引き下げによる相続対策

非上場株式の相続対策として、大きく相続税評価を引き上げる対策と、事業承継税制などの相続税を軽減する制度を活用することによる相続対策があります。そのうち、相続税評価を引き上げる対策としては、「類似業種比準価額方式」を採用する方法と、「純資産評額方式」を採用する方法があります。

類似業種比準価額方式による相続税引き下げ対策

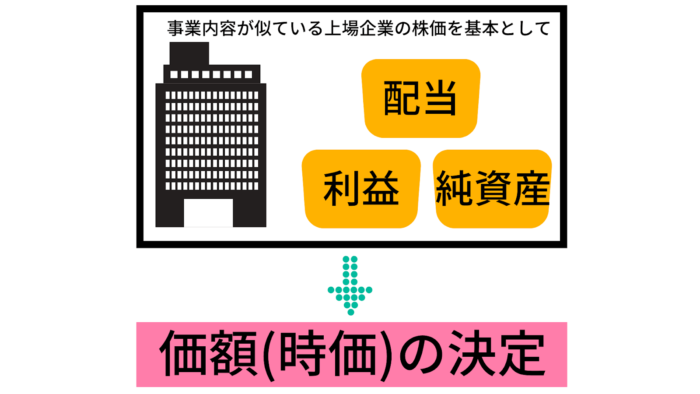

類似業種比準価額方式では、業種が類似している上場企業の株式の価額を参考に、非上場企業の1株当たりの評価額を決定します。

本来、株式の価値は、資産から負債を引いた純資産を株式数で割って、算定します。しかし、純資産の額を基に行うと、実際よりも高く評価されてしまいます。

「類似業種比準価額方式」を使用すれば、実態に見合った株式の評価ができるため、結果的に相続税を引き下げることになるのです。比較される(事業内容が似ている)上場企業を「類似業種」、評価する非上場企業を「評価会社」といいます。

ただし、比較される上場企業が評価会社の事業内容と類似していたとしても、単純に株式が同額だとすることは、実際の株価を表すことにはありません。一般的に、非上場株式の評価額は、同じ業種、事業内容の上場企業の株式と比べて、低いと考えられます。

非上場株式を相続する際には、事業内容が似ている上場企業の株式の価額を参考にした上で、株価、配当、利益、純資産の4つの要素を考慮して、実際の価額に近い株価を算定する必要があります。

具体的には、非上場企業に事業内容が似ている上場企業の株価を基本にして、さらに非上場企業とそれに事業内容が似ている上場企業の配当、利益、純資産の3つの要素を加味して、非上場株式の価額(時価)を決定する方法です。

そして、出された非上場株式の価額(時価)に、非上場企業の規模に応じた調整率をかけて、最終的な株価を決めるのです。調整額は、70%、60%、50%の3種類です。なお、評価会社の株式の価額を決める要素、株価、配当、利益、純資産は、毎月国税庁から発表されています。(引用:類似業種比準価額|国税庁)

1-1.純資産価額方式による相続税引き下げ対策

純資産価額方式は、純資産を株式の数で割って株価を算定する方法です。会社の規模が小さくなれば純資産は一般的に低額になります。類似業種比準方式は、主に大企業を対象とした評価方式である一方、純資産評価方式は中小規模で用いられます。中小企業が多い非上場株式会社では、純資産額の少なさが評価額に関係する純資産価額方式の方が相続税の引き下げ対策になります。

純資産評価方式は相続時に評価会社が解散したとしたら1株当たりいくらになるか、という観点で計算します。言い換えれば、相続時の会社の純資産はいくらになるのかということです。

一般的に、会社が倒産した時点で会社が持っている資産と負債を清算することになります。具体的な清算方法としては、会社が所有する資産を時価で評価して計算し、現金化することになります。ただし、清算している段階で、売却益が出たときには、税金(法人税など)が課されることになります。

その後、会社の最終的な資産と負債を確定させ、株主に配当し、解散することになります。つまり、評価会社が解散した場合、会社の全ての株価は、評価会社を時価で売却して得ることができた利益と同じ金額になります。

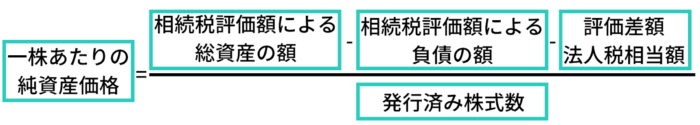

- 純資産評価方式による算式

2.相続税軽減制度の利用による相続税対策

相続税対策として、相続税軽減制度を利用する方法があります。

2-1.非上場株式における相続税の納税猶予及び免除の特例を利用した相続対策

非上場株式における相続税の猶予及び特例(「特例措置」と「一般措置」)を利用すれば、有効な相続税対策となります。特例措置については、平成30年1月1日から令和9年12月31日までの制度です。

参考非上場株式の納税猶予の改正点-特例・一般措置の違い【平成30年】

特例措置の適用条件は、円滑法(正式には「中小企業における経営の承継の円滑化に関する法律」)に基づいて、中小企業の後継者として都道府県知事から認定を受けた人(相続人、受遺者など)が、被相続人から株式を引き継いだ場合です。

具体的な優遇措置としては、相続人などが会社の経営を行う場合、譲り受けた非上場の株式や出資に係る課税価格に対応する相続税の納税が猶予されるというものです。また、受け継いだ人が亡くなった場合にでも、全部または一部が免除されることになります。

さらに、亡くなった人から非上場株式を相続などで受け継いだ場合でも、一定の条件はあるものの、この特例措置を受けることができるのです。ただ、免除される前に、その非上場株式を他に譲渡するなどした場合には、納税の猶予は打ち切られ、対象の税額と利子を納めなければなりません。

猶予される税額は、非上場株式を譲り受けた人が亡くなった場合、その全部または一部が免除されます。さらに、亡くなった人から非上場株式を相続などで受け継いだ場合でも、一定の条件はあるものの、この特例措置を受けることができます。

ただし、こちらも特例措置と同じく、免除される前に、その非上場株式を他に譲渡するなどした場合には、納税の猶予は打ち切られ、対象の税額と利子を納めなければなりません。

|

特例措置 |

一般措置 |

|

|

事前の計画策定等 |

5年以内の特例承継計画の提出 【平成30年4月1日から令和6年3月31日まで】 |

不要 |

|

適用期限 |

10年以内の相続等・贈与 【平成30年1月1日から令和9年12月31日まで】 |

なし |

|

対象株数(注1) |

全株式 |

総株式数の最大3分の2まで |

|

納税猶予割合 |

100% |

相続等: 80%、贈与:100% |

|

承継パターン |

複数の株主から最大3人の後継者 |

複数の株主から1人の後継者 |

|

雇用確保要件 |

弾力化(注2) |

承継後5年間 平均8割の雇用維持が必要 |

|

事業の継続が困難な事由が生じた場合の免除 |

譲渡対価の額等に基づき再計算した猶予税額を納付し、従前の猶予税額との差額を免除 |

なし (猶予税額を納付) |

|

相続時精算課税の適用 |

60歳以上の贈与者から20歳以上の者への贈与 (租税特別措置法第70条の2の7等) |

60歳以上の贈与者から20歳以上の推定相続人(直系卑属)・孫への贈与 (相続税法第21条の9・租税特別措置法第70条の2の6) |

(注)

- 議決権に制限のない株式等に限ります。

- 雇用確保要件を満たさなかった場合には、中小企業における経営の承継の円滑化に関する法律施行規則第20条第3項に基づき、要件を満たさなかった理由等を記載した報告書を都道府県知事に提出し、その確認を受ける必要があります。

なお、当該報告書及び確認書の写しは、継続届出書の添付書類とされています。

(引用:非上場株式等についての相続税の納税猶予及び免除の特例等|国税庁)

2-2.相続時精算課税制度の利用による相続税引き下げ対策

相続税の節税対策として、「相続時精算課税制度」があり、文字どおり「相続時に税額を精算する」もので、贈与税と相続税を併せたものです。

贈与による節税対策として、相続人に財産を贈与する生前贈与があります。この場合、同じ相続人に対して1年に110万円を超えると、贈与税がかかりますから、大幅に被相続人の財産を減らすことができず、あまり節税対策として効果が望めません。

しかし、「相続時精算課税制度」では、被相続人が亡くなった後で、生前贈与した相続財産に加えられるという仕組みです。親から子どもへ生前贈与した財産に贈与税がかかります。

ただし、贈与税は、一律20%に軽減され、相続税の「仮払い」となります。その後、被相続人が亡くなり、相続手続きを行う際に、贈与した財産も含めて相続税の計算を行います。ただその際には、「仮払い」していた「贈与税」を控除することができます。

この制度の最大のメリットは、贈与の際に2,500万円の特別控除があることです。つまり、被相続人から相続人に生前贈与された財産が2,500万円まで非課税ということになります。この非課税枠は、合計で2,500万円に達するまで、何年にも渡って利用することができるのです。

この制度は、非上場株式を持つ親から子どもに生前贈与された場合にも、適用されることになります。ただ、この制度には、贈与する親が65歳以上であること、贈与される子どもが20歳以上であるこという要件があります。

土地を貸家建付地とする相続税対策

土地活用による相続税対策は、アパート建設により相続する土地を貸家建付地にする方法があります。

土地を貸家建付地にするために、遊休地や自宅の敷地にアパートを建設する事例が多いです。地主が自由に使用できる「自用地」が、アパートを建てたことで「貸家建付地」となり、評価額が下がることになります。

土地の有効活用を行いたいが、アパートを建設するなどの資金が十分にない場合には、「等価交換方式」という方法があります。

等価交換方式とは、地主は土地を提供し、土地開発業者は建物を出資して、建物を建設する方式のことです。土地の一部と建物の一部を同じ価格(等価)になるように交換します。

土地の譲渡については、通常「譲渡所得税」が課税されますが、一定の条件を満たす場合には、特例が適用され、課税の繰り延べを受けることが可能となります。

非上場株式を相続する際の手続き

非上場株式を相続するには、相続人を決めなければなりません。会社の定款に、株式の譲渡制限を規定していても、相続には該当しません。会社の承認を得る必要はなく、株式を相続する人を決めることができます。

もし、被相続人が所有する株式の数がわからないならば、相続の手続きを行う前に、その点をはっきりさせなければなりません。もしわからなければ、会社にある株主名簿を入手して、被相続人が所有する株式の数を確認することになります。

相続人が決まった後は、相続人が会社に株主名簿の「名義書換請求」を行います。請求の際には、株主名簿記載変更書、戸籍謄本(被相続人と相続人の関係を証明できるもの)、相続人の印鑑証明書、遺産分割協議書、株券(発行されている場合)などを添えて、手続きを行います。

「非上場株式を相続する手続き方法-株式評価から株主名簿の書き換えまでの流れ-」に 詳しい手順を記載しています。

非上場株式の相続対策時の注意

非上場株式に係る相続対策は、特に中小企業の後継者を保護するという観点から、法律や制度がここ数年で整備されました。制度を上手く活用すれば、現在の経営者の相続人に相続税の負担を負わせることなく、後継者へスムーズにバトンタッチすることができます。

ただ、相続税が免除、あるいは軽減される制度であることから、制度を利用するには、一定の要件をクリアしなければなりません。相続の減税の要件を満たさないなどのリスクを伴うことを十分理解した上で制度を利用する必要があります。

条件にあった非上場株式の相続対策を行います

非上場株式会社である中小企業の後継者不足が社会問題となっています。後継者が会社を承継する際に課税される相続税が事業を承継するための足枷となっています。

そこで、日本政府は事業を後世に残すために非上場株式等に関する納税猶予の特例を設けて、相続のハードルを下げる制度へ改正を何度も行っています。

ただ、一言で非上場企業と言っても、事業形態や内容が様々ですから、どの特例の条件に当てはまるのか、十分に吟味し、検討する必要があります。非上場株式の相続対策について、支援を行っている専門家に相談して、的確なアドバイスをもらう必要があります。

著者情報

著者:笘原拓人 税理士(簿記論・財務諸表論・法人税法・消費税法・相続税法合格)

事業承継など18年の実務経験あり。

平成23年に設立した笘原拓人税理士事務所は 東海財務局・中部経済産業局より経営革新等支援機関に認定。

平成27年6月中部経済新聞社 「税理士~夢ある起業家を積極支援~」というテーマで取材掲載

大原簿記情報医療専門学校 名古屋校 法人税 元非常勤講師(日曜日のみ)

名古屋税理士会所属 登録番号118577

行政書士 愛知県行政書士会所属 登録番号11192109

052-265-8902

052-265-8902