- HOME

- >

- 事業承継税制とは|名古屋市の税理士に改正後の事業承継を相談

- >

- 事業承継税制とは|名古屋市の税理士に改正後の事業承継を相談

事業承継税制とは|名古屋市の税理士に改正後の事業承継を相談

投稿日:2021.06.24

事業承継税制とは

事業承継税制とは、非上場株式を相続・贈与する場合に、相続税または贈与税が納税猶予もしくは免除される事業承継円滑化を目的とした制度です。平成30年度に事業承継税制は改正され、改正前の相続税納税猶予割合は80%だったのに対し、改正後の新制度では、納税猶予割合は100%に変更されました。名古屋市で自社が事業承継税制の納税猶予・免除を受けられるかどうかを認定支援機関の税理士事務所に無料相談することが可能です。

事業承継税制の趣旨をわかりやすく解説

前の経営者の死亡をきっかけに跡継ぎへ経営が引き継がれる際には、自分の会社の株式や業務に使っている資産の相続に対する相続税がかかります。また、前の経営者が生前のうちに跡継ぎへ経営を引き継ぐ場合には、自分の会社の株式や業務に使っている資産の贈与に対する贈与税がかかります。

相続税や贈与税は、経営規模が大きかったり経営が順調であったりするほど多額になる傾向があることから、相続税や贈与税の負担を嫌って経営の引き継ぎがなかなか進まないということがありえます。

そこで、一定の要件を満たした場合には相続税や贈与税を猶予又は免除して経営の引き継ぎを促進させようという目的のもとに、本税制が設けられています。

本税制には、法人版と個人版の2つがあります。

|

特例措置 |

一般措置 |

|

|

事前の計画策定等 |

5年以内の特例承継計画の提出 【平成30年4月1日から令和6年3月31日まで】 |

不要 |

|

適用期限 |

10年以内の相続等・贈与 【平成30年1月1日から令和9年12月31日まで】 |

なし |

|

対象株数(注1) |

全株式 |

総株式数の最大3分の2まで |

|

納税猶予割合 |

100% |

相続等: 80%、贈与:100% |

|

承継パターン |

複数の株主から最大3人の後継者 |

複数の株主から1人の後継者 |

|

雇用確保要件 |

弾力化(注2) |

承継後5年間 平均8割の雇用維持が必要 |

|

事業の継続が困難な事由が生じた場合の免除 |

譲渡対価の額等に基づき再計算した猶予税額を納付し、従前の猶予税額との差額を免除 |

なし (猶予税額を納付) |

|

相続時精算課税の適用 |

60歳以上の贈与者から20歳以上の者への贈与 (租税特別措置法第70条の2の7等) |

60歳以上の贈与者から20歳以上の推定相続人(直系卑属)・孫への贈与 (相続税法第21条の9・租税特別措置法第70条の2の6) |

(参照:個人版事業承継税制の前提となる経営承継円滑化法の手順マニュアル|中小企業庁)

法人版事業承継税制とは

法人版事業承継税制とは、円滑化法の認定を得ている非上場会社の株式などを、跡継ぎである相続人又は贈与の相手方などが、相続又は贈与などを原因として取得した場合に関係してくる可能性のある制度です。

一定の要件を満たせば、非上場会社の株式などの相続又は贈与に対してかけられる相続税又は贈与税について、税金を納めることを一時的に待ってもらえたり、跡継ぎの死亡などにより、納めることを一時的に待ってもらっている相続税又は贈与税の納付が免除されたりします。

なお、非上場株式の納税を一時的に待ってもらうことについては、「非上場株式納税猶予とは」をご覧ください。

個人版事業承継税制とは

個人版事業承継税制とは、不動産貸付事業などを除く事業を行う事業者で、かつ正規の簿記の原則による青色申告がなされている事業者の跡継ぎとして円滑化法の認定を受けた者が、個人の業務に使っている資産を相続又は贈与などにより取得した場合に関係してくる可能性のある制度です。

一定の要件を満たせば、業務に使っている資産の相続又は贈与に対してかけられる相続税又は贈与税について、税金を納めることを一時的に待ってもらえたり、跡継ぎの死亡などにより、納めることを一時的に待ってもらっている相続税又は贈与税の納付が免除されたりします。

事業承継税制の改正ポイント

法人版事業承継税制は、平成30年度税制改正により、従来の措置(一般措置)に加えて、10年間の期間限定ではありますが、特例措置が新たに追加されました。

特例措置は、相続又は贈与される株式の全てについて一時的に納税を待ってもらえたり、相続税の納税を一時的に待ってもらえる割合が100%になったりするなど、経営の引き継ぎをより促進させるような制度設計になっています。

参考特例経営承継期間(特例経営贈与承継期間)を分かりやすく解説

特例措置と一般措置の主要な相違点は以下のとおりです。

|

特例措置 |

一般措置 |

|

|

特例承継計画(※1) |

5年以内に提出(平成30年4月1日から令和6年3月31日まで) |

提出は不要 |

|

相続又は贈与の期間制限 |

10年以内の相続又は贈与等に限る(平成30年1月1日から令和9年12月31日まで) |

期間制限はない |

|

対象株式(※2) |

全ての株式 |

全ての株式の最大3分の2まで |

|

納税猶予割合 |

100% |

贈与の場合は100% 相続の場合は80% |

|

承継パターン |

複数の株主から最大3名の後継者を選ぶことができる |

複数の株主から1名の後継者しか選ぶことができない |

|

雇用 |

承継後5年間においては 平均8割の雇用維持 例外あり(※3) |

承継後5年間において 平均8割の雇用維持 例外なし |

|

事業継続が困難な事由が生じた場合の納税の免除 |

あり(※4) |

なし |

|

相続時精算課税(※5)の適用 |

60歳以上の者から20歳以上の者への贈与 |

60歳以上の者から20歳以上の推定相続人(直系卑属)・孫への贈与 |

▲特例措置によりさらに使いやすくなった法人版事業承継税制

(※1)中小企業における経営の承継の 円滑化に関する法律施行規則 16条1号の計画のことをいいます。

(※2)株式数の算定の基礎となる株式は、議決権に制限のないものに限ります。

(※3)8割を下回っても、8割を下回った理由などを記載した報告書(認定経営革新等支援機関(※6)の意見が記載されているものに限ります)を都道府県知事に提出し、都道府県知事の確認を受ければ、引き続き納税を一時的に待ってもらえます。

(※4)非上場株式などが譲渡された場合、まず、譲渡の対価の額を基礎として相続税又は贈与税額等を再計算します。そして、再計算した税額と譲渡の直前における配当等の金額との合計額が当初の納税猶予税額を下回る場合には、再計算した税額と譲渡の直前における配当等の金額との合計額から当初の納税猶予税額を差し引いた額が免除されます。

(※5)相続時精算課税とは、贈与の際、贈与額の総額のうち2500万円までの部分が非課税となり、2500万円を超えた部分に対しては、通常と異なり、一律20%の贈与税が課税される制度のことです。本税制によって贈与税の納税を一時的に待ってもらえたとしても、後日何らかの事情で税制の適用を受けられなくなった場合には贈与税を納めなければならず、税額が高額であれば大きな負担となります。相続時精算課税制度が併せて適用されることで、税額は相続税と同額となります。

(※6)認定経営革新等支援機関とは、中小企業に対して専門性の高い支援がなされるよう、税務、金融及び企業財務に関する専門的知識や支援に係る実務経験が一定レベル以上であるとして国が認定した個人、法人、中小企業支援機関などのことです。認定経営革新等支援機関とされた個人や法人は、中小企業庁のホームページに掲載されています。

事業承継税制の要件

事業承継税制の要件は主に

- 先代経営者の要件

- 後継者の要件

- 会社の形態の要件

- 担保に関する要件

の4つがあります。

先代経営者の要件

先代経営者である贈与者は、主に次の3点を満たさなければなりません。

- 経営を引き継ごうとする会社の代表権を持っていた

- 贈与の直前のタイミングで、贈与者及び贈与者と特別の関係がある者で総議決権数の50%を超える議決権数を有し、かつ、贈与者及び贈与者と特別の関係がある者のうち跡継ぎ以外の者たちの中で最大の議決権数を有していた

- 贈与の時点で、会社の代表権を持っていない

「贈与者と特別の関係がある者」とは、先代経営者の親族や内縁の妻などのことです。

「議決権数」には、株主総会で議決権を行使できる事項の全部について制限のある株式の数などは含まれません。

後継者の要件

後継者である受贈者は、贈与の時点で、主に次の5点を満たさなければなりません。

1.会社の代表権を持っている

2.20歳以上である(令和4年4月1日以降は「18歳以上」 )

3.役員の就任から3年以上を経過している

4.後継者及び後継者と特別の関係がある者で総議決権数の50%を超える議決権数を有している状態になる

5.(特例措置の場合)後継者の議決権数が、次の(1)又は(2)に該当すること

(1) 後継者が1人の場合 後継者と特別の関係がある者(他の後継者を除きます。) の中で最大の議決権数を有している状態になる

(2) 後継者が2人又は3人の場合 総議決権数の10%以上を有し、かつ、 後継者と特別の関係がある者(他の後継者を除きます。)の中で最大の議決権数を有している状態になる

6.(一般措置の場合)後継者と特別の関係がある者の中で最大の議決権数を有するようになる

「役員」とは、会社法に規定する取締役、会計参与、監査役、業務執行社員のことです。

「議決権数」には、株主総会で議決権を行使できる事項の全部について制限のある株式の数などは含まれません。

同一の会社の非上場株式などについては、特例措置と一般措置のいずれかの適用となり ます。

会社の形態の要件

制度の適用を受ける会社は、主に次の4点を満たさなければなりません。

- 上場会社に該当しない

- 中小企業者に該当する

- 風俗営業会社に該当しない

- 資産管理会社に該当しない(一定のものを除く)

「中小企業者」とは、資本金又は従業員数が一定以下の会社のことで、円滑化法2条に定めがあります。

「風俗営業会社」とは、性風俗関連特殊営業に該当する事業を営む会社のことです。バーやパチンコ、ゲームセンターなどを営む会社は含まれません。

「資産管理会社」とは、有価証券や現金・預金など特定の資産の保有割合が総資産の総額の70%以上の会社(資産保有型会社)や、これらからの運用収入が総収入金額の75%以上の会社(資産運用型会社)のことです。

担保に関する要件

制度の適用を受けるためには、納税を一時的に待ってもうら贈与税の額及び利子税の額に見合った担保を、税務署に提供しなければなりません。

なお、担保として非上場株式などの全てを提供した場合には、納税を一時的に待ってもらう贈与税の額及び利子税の額に見合った担保が提供されたものと扱われます。

事業承継税制認定件数

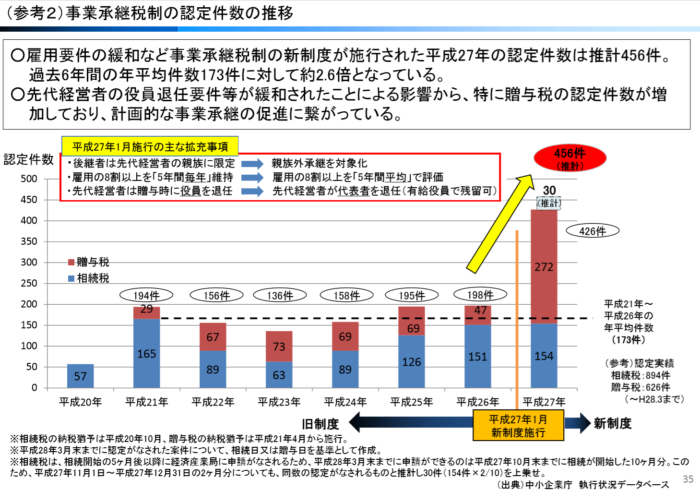

(引用元:平成29年度経済産業省税制改正要望について|経済産業省)

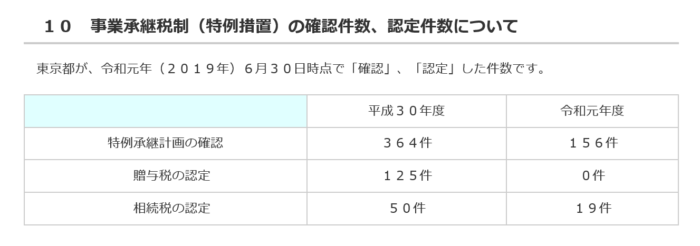

(引用元:事業承継税制の認定|東京都産業労働局)

(引用元:中小企業政策審議会基本問題小委員会(第15回)配布資料|中小企業庁)

平成20年から平成27年における年度別の認定件数は次のとおりでした。

|

年度 |

件数 |

|

平成20年 |

57件 |

|

平成21年 |

194件 |

|

平成22年 |

156件 |

|

平成23年 |

136件 |

|

平成24年 |

158件 |

|

平成25年 |

195件 |

|

平成26年 |

198件 |

|

平成27年 |

426件 |

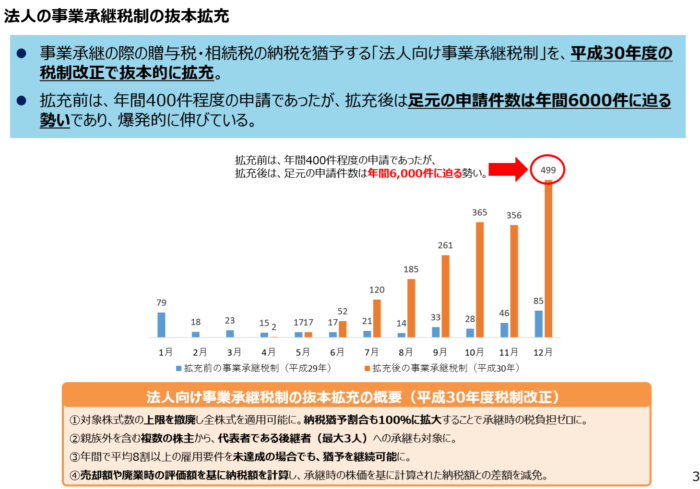

また、申請件数ですが、特例措置ができる前は年間400件程度しか申請されていませんでしたが、できた後は年間6000件に迫る勢いとなっており、爆発的に伸びています。

この傾向は、申請をしておらず、現在の経営者が高齢である中小企業がまだまだたくさん残っていることや、中小企業の引き継ぎに関する政策はさらに拡充されていくと想定されることから、今後も続くことが予想されます。

しかし、中小企業が税制を使って経営の引き継ぎを行おうとしても、引き継ぎをサポートすべき認定支援機関がまだまだ少ない上、制度ができてまだ日が浅いため、認定支援機関の中にも十分なノウハウをもたない者がおり、企業が適切なアドバイスを気軽に受けられないことが問題になっています。

事業承継税制に詳しい認定支援機関の税理士に無料で相談できます

特例措置を使う場合、以下の手続にあたって、認定支援機関の関与が必要となります。

- 特例承継計画に、認定支援機関による指導及び助言を受けたことを記載しなければなりません。

- 5年間の従業員数の平均が、相続又は贈与の時と比べて8割を下回った場合、報告書にその理由について記載するとともに、認定支援機関による所見の記載が必要です。また、従業員数が8割を下回った理由が経営悪化などであれば、併せて認定支援機関による指導及び助言を受けたことも記載しなければなりません。

経営を引き継ぐにあたっては、自己の会社の株式や業務に使っている資産の相続又は贈与に対する相続税又は贈与税だけでなく、それ以外の税金についても問題となることが多いです。

また、会社の財務状況を適切に把握した上で経営の引き継ぎを行わなければ、後から思わぬトラブルが発生するリスクもあります。

加えて、経営の引き継ぎは、後継者、それ以外の親族、会社の役員や従業員など、経営者の周りにいる人間全てが利害関係者となるため、腹を割って話せる相手がいなくなります。経営の引き継ぎをするにあたっては、経営者が気軽に相談できる専門家を見つけておく必要があります。

経営を引き継ぐにあたっては、税の専門家である税理士に相談することが重要です。

当事務所では、事業承継税制に詳しく、認定支援機関にもなっている税理士に無料で相談できます。当事務所の無料相談まで、お気軽にお問い合わせください。

著者情報

著者:笘原拓人 税理士(簿記論・財務諸表論・法人税法・消費税法・相続税法合格)

事業承継など18年の実務経験あり。

平成23年に設立した笘原拓人税理士事務所は 東海財務局・中部経済産業局より経営革新等支援機関に認定。

平成27年6月中部経済新聞社 「税理士~夢ある起業家を積極支援~」というテーマで取材掲載

大原簿記情報医療専門学校 名古屋校 法人税 元非常勤講師(日曜日のみ)

名古屋税理士会所属 登録番号118577

行政書士 愛知県行政書士会所属 登録番号11192109

052-265-8902

052-265-8902