- HOME

- >

- 有限会社の相続財産と相続手順【株式が相続財産になる】

- >

- 有限会社の相続財産と相続手順【株式が相続財産になる】

有限会社の相続財産と相続手順【株式が相続財産になる】

投稿日:2021.06.24

有限会社の相続財産は株式が対象

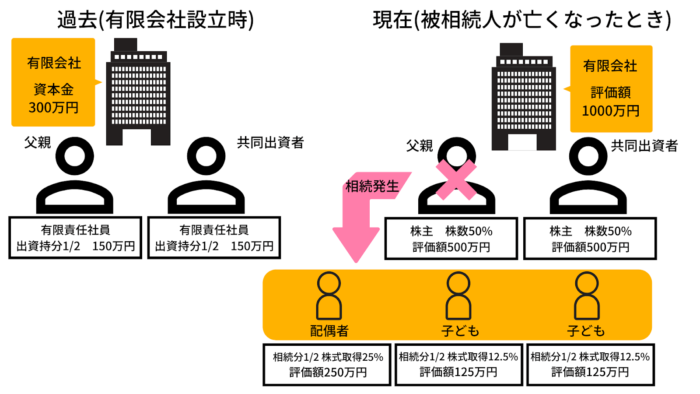

有限会社の相続は有限会社設立時の出資持分が相続の対象になります。

会社所有の不動産や設備などの財産はあくまで有限会社の株式を通じて相続することになります。 有限会社を相続する際の手順としては、まず現時点での有限会社の価値を評価し、出資持分の株式評価額がいくらなのかを検討しなければなりません。

相続財産とは、相続できる財産のことです。ある人が亡くなると(亡くなった人のことを被相続人といいます)、被相続人が所有していた財産や権利、財産的な地位が相続の対象となります。

被相続人が有限会社を経営していた場合、有限会社の株式が相続の対象になりますが、有限会社そのものや、経営権、有限会社が所有する不動産や設備などの財産が相続の対象となるわけではありません。

被相続人の出資持分(株式)を相続可能

被相続人は、相続人の出資持分である株式が相続可能です。

相続とは、被相続人の財産や権利、身分関係について相続人が受け継ぐことをいいます。

ただし、相続できる財産には決まりがあり、有限会社の場合で相続の対象となるのは、有限会社の株式となり、有限会社そのものを相続できるわけではありません。

有限会社は、法人といって、法律によって人と同じように権利義務関係の主体となることができる組織です。ですので、法人と人とは別の存在として考える必要があります。

法人と人とは別の存在になりますので、有限会社の経営者が亡くなったとしても、有限会社自体はそのまま存続します。

また、経営権は有限会社内で交代する必要があるものであり、相続の対象とはなりません。

たとえば、父親が有限会社を経営していたとして亡くなった場合、経営権が相続により自動的に子どもに引き継がれるというわけではありませんし、有限会社そのものが子どもの所有物となるわけではありません。

相続として子どもが受け取ることができるのは、父親が所有していた有限会社の株式です。

父親が経営していた有限会社の経営をそのまま子どもが引き継ぎたいと思うのなら、一定の手続きを経る必要があるのです。

有限会社の出資持分は株式会社の株式とみなす

会社法の施行以降、有限会社の出資持分は株式とみなされることになりました。

平成18年5月1日に新たに会社法が施行されたことにより、有限会社法が廃止され、新たに有限会社を設立することはできなくなり、現在存在する有限会社はすべて「特例有限会社」となります。

「特例有限会社」は、法律上「有限会社」と名乗ることになっていますが、組織としては「株式会社」と同じ形になります。

会社法の施行により、有限会社の社員は株主に、持分は株式に、出資一口は一株とみなされることになりました。ですので、特例有限会社の社員持分とは、株主として株式を保有していることと同じになるのです。

相続の対象も特例有限会社の株式が対象となります。

経営権を得るには社員総会で選任してもらう必要がある

相続人が会社の経営権を得るためには、社員総会で選任を得なければなりません。

有限会社を経営していた被相続人が亡くなった場合、被相続人が所有していた有限会社の株式は相続の対象となりますが、経営権は相続の対象とはなりません。

法人は、所有者と経営権を別に考える組織だからです。

父親が経営していた有限会社を子どもが経営もそのまま引き継ぎたいと思った場合、経営権を得る手続きをする必要があります。

経営権を得るためには定款に記載されている手法に従う必要があり、社員総会(株主総会)で選任してもらうことになります。

もし、父親が有限会社の経営者で出資持分が100%だった場合、特例有限会社でも100%株主となりますので、社員総会(株主総会)で問題なく経営者として選任することができるでしょう。

ただし、相続財産は相続人全員で合意する必要があります。相続人が複数いる場合、株式を誰が何%保有するかによって状況は変わってきますので注意が必要です。

また被相続人以外にも有限会社の株式を保有する人がいる場合もありますので、まずは出資持分者が誰なのか、株主全員について確認する必要があります。

会社名義の不動産や設備などは会社所有の財産として扱う

有限会社が保有する不動産や設備、預金などの財産は有限会社の所有物です。有限会社が所有する財産はあくまで有限会社の株式を通じて相続することになります。

経営者である被相続人が亡くなったとしても、有限会社自体は存続していますし、経営も継続されています。

有限会社自身の名義で所有している財産は、有限会社が自身の経営をするために必要な出資物ですので、相続人といえども勝手に処分することはできません。

会社名義の財産は、会社の所有財産として扱い、処分する必要がある場合でも、経営権を引き継ぐなどして適正な手続きを経た上でする必要があります。

有限会社を相続する際の手順

実際に有限会社を相続した場合、どのような手続き、手順が必要なのでしょうか。

有限会社の株式評価の計算方法は非上場株価の調べ方-非上場株式の評価方法と計算方法-に詳しく解説していますのでご確認ください。

1.有限会社の株式評価

有限会社の相続は、有限会社の株式が相続の対象となりますので、有限会社の株式の評価がいくらなのかを計算する必要があります。

株式の評価を計算するためには有限会社自体の企業価値を評価する必要があります。有限会社の企業価値が評価できれば、企業価値から株数分を割れば、一株あたりの価値が算出できます。

評価方法は、会社の規模によって違います。

- 大会社 類似業種比準方式

- 中会社 類似業種比準方式と純資産価額方式の併用

- 小会社 純資産価額方式

原則は上記評価方法となりますが、同族株主以外の株主等が取得した株式等の場合など、計算方法が違いますので、もし、会社の相続で出資分を評価する必要がある場合は、専門家に依頼することをおすすめします。

有限会社の事業承継相談は以下から

2.有限会社相続の遺産分割協議

相続は、相続人全員で合意する必要があります。相続人全員で合意することを遺産分割協議といいます。

有限会社の株式は相続の対象となりますが、相続の対象となる財産はそれだけではありません。被相続人の個人名義の不動産や財産なども相続の対象となります。

また、被相続人が亡くなった場合、誰が相続人となるのかは、法律により順位が決められていますし、相続人ごとの配分も決まっています。

遺産分割協議は、相続人全員で誰が何を受け継ぐのかを協議し合意する必要があります。

ですので、相続財産が複数ある場合や相続人が複数いる場合などは、遺産分割協議をする必要がありますし、有限会社の株式や経営権も含めて、話し合いをする必要があります。

3.株主名義書換

遺産分割協議が成立すれば、有限会社の株式も誰が受け継ぐかが決定したことになり、株主名義の書き換えをしておく必要があります。

小規模の会社の場合、株式について譲渡制限が設けられていることがありますが、相続で取得した株式は譲渡にはなりません。ですので、たとえ株式に譲渡制限が設けられていたとしても、相続による株式の取得はできます。

株式を取得した株主は、会社の手続きに従い株主名簿の名義書換をおこないます。

4.相続税の納付手続き

相続人は、一定の金額以上の相続があった場合、相続税の申告をしなければなりません。

相続税の申告は、相続人が相続の開始があったことを知った日の翌日から10ヶ月以内となっています。

また、非上場の会社での相続で、相続人が株式の取得のみならず、会社自体を経営していく場合には、株式についての相続税の納税が猶予、または免除される制度があります。

株式についての相続税の納税の猶予・免除の制度を利用する場合には、制度が定める要件に会社が該当している必要がありますが、該当する場合は、期間内に指定の手続きをすることで、納税の猶予や免除が受けられます。

詳しくは、専門家である税理士に相談しましょう。

相続税の申告は、相続人が自ら行わなければならない制度となっています。

相続によって有限会社の株式を取得した場合、会社の評価額によって、申告の必要が有無が判明します。有限会社の評価額の計算は、非常に高度で専門的になりますので、難しい場合は専門家に依頼しましょう。

また、本当は納税の申告が必要だったのに、申告を怠っていると重い罰則があります。罰則を受けるような事態にならないためにも、早めに専門家に依頼しましょう。

有限会社の相続に関しては、専門家である税理士にご相談しましょう。

著者情報

著者:笘原拓人 税理士(簿記論・財務諸表論・法人税法・消費税法・相続税法合格)

事業承継など18年の実務経験あり。

平成23年に設立した笘原拓人税理士事務所は 東海財務局・中部経済産業局より経営革新等支援機関に認定。

平成27年6月中部経済新聞社 「税理士~夢ある起業家を積極支援~」というテーマで取材掲載

大原簿記情報医療専門学校 名古屋校 法人税 元非常勤講師(日曜日のみ)

名古屋税理士会所属 登録番号118577

行政書士 愛知県行政書士会所属 登録番号11192109

052-265-8902

052-265-8902