- HOME

- >

- 特例経営承継期間(特例経営贈与承継期間)を分かりやすく解説

- >

- 特例経営承継期間(特例経営贈与承継期間)を分かりやすく解説

特例経営承継期間(特例経営贈与承継期間)を分かりやすく解説

投稿日:2021.06.24

特例経営承継期間とは

特例経営承継期間とは、事業承継税制において、後継者が非上場株式等の継続保有や代表権を有していなければならない期間のことです。

特例経営承継期間は、納税猶予期間中の非上場株式等の継続保有が必要です。特例経営承継期間において、非上場株式等を譲渡するなど、確定事由にふれる場合、経営贈与承継期間内か経過後かで納税額が異なります。また、先代経営者の死亡により非上場株式等を相続する場合において、経営承継期間が異なります。

平成30年より施行された非上場株式の納税猶予の改正点に詳しく特例経営承継期間に関する要件が記載されています。

特例経営承継期間の経過内に株式を譲渡した場合や代表権を有しなくなった場合と、特例経営承継期間経過後に株式を譲渡した場合や代表権を有しなくなった場合とでは、納税の猶予が継続するのか、一部納税が生じるのか、納税の猶予が打ち切りになるのかなど状況が違ってきます。

事業承継税制とは、先代経営者から後継者が株式を譲り受けて事業を引き継ぐ場合に、株式にかかる贈与税や相続税の納税を猶予し、場合によっては納税が免除される制度です。

事業承継税制を利用する利用者にとっては、いかに納税を猶予してもらうのか、あるいは納税を免除してもらうのかが重要になってきます。

中でも、特例経営承継期間は、期間内に生じた事由なのか、それとも期間後に生じた事由なのかによって、猶予の継続なのか、一部猶予の打ち切りなのか、全部打ち切りなるのかが分かれる重要な期間となります。

特例経営承継期間を理解しておくことで、会社内で生じそうな予想される事由についても、あらかじめ対策をしておくことができます。

特例経営承継期間は、次の2つの期間に分けることができます。

- 特例経営「贈与」承継期間

- 特例経営「相続」承継期間

※特例経営「相続」承継期間のことを単純に特例経営承継期間と言うこともありますが、このページではわかりやすく、特例経営「贈与」承継期間と特例経営「相続」承継期間と2に分けて呼び、両者をあわせたものを特例経営承継期間と呼ぶことにします。

「贈与」と「相続」によって生じる2つの期間をきちんと理解しておくことで、実際には、いつからいつまでが該当するのかがわかります。

特例経営贈与承継期間とは

特例経営「贈与」承継期間とは、先代経営者から後継者への株式の「贈与」にかかる贈与税について適用される特例経営承継期間です。

先代経営者から後継者へ事業を引き継ぐ場合、先代経営者が亡くなってしまい相続が発生してから引き継いでいくということももちろんありますが、事前対策として亡くなる前から株式を贈与する方法によりスムーズに事業を引き継いでいくという方法もあります。

株式を贈与すると、株式の価額に応じた贈与税を納める必要があります。

事業承継税制は、株式の贈与にかかる贈与税の納税を猶予し、免除する制度となります。ですので、納税がいつまで猶予されるのか、またどのような事由が生じたときに猶予が打ちきりとなるのかは、重要な問題となってきます。

特例経営「贈与」承継期間は、事由が生じたときが期間内なのか期間後なのかで継続されるのか打ち切りになるのかが分かれる重要な期間となります。

では、いつからいつまでが特例経営「贈与」承継期間となるのでしょうか。

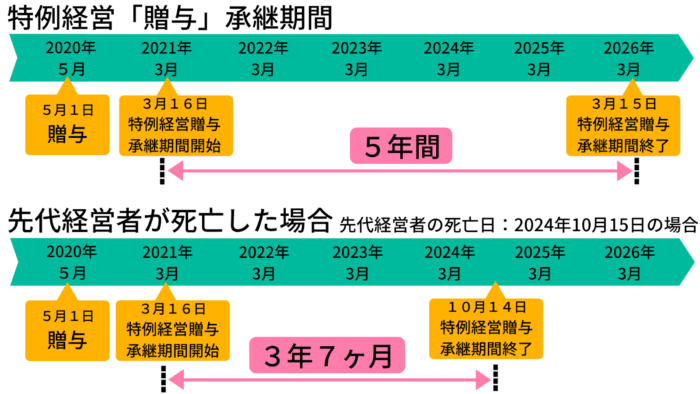

特例経営「贈与」承継期間の開始日

特例経営「贈与」承継期間の開始は、事業承継税制の適用にかかる贈与税の申告期限の翌日となります。

贈与税の申告期限は、贈与を受けた年の翌年2月1日から3月15日までとなっています。ですので、申告期限の翌日とは3月16日になり、この日が特例経営「贈与」承継期間の開始日となります。

たとえば、5月1日に贈与を受けた場合、翌年の3月15日が贈与税の申告期限となり、その翌日の3月16日が特例経営「贈与」承継期間の開始日となります。

特例経営「贈与」承継期間の終了日

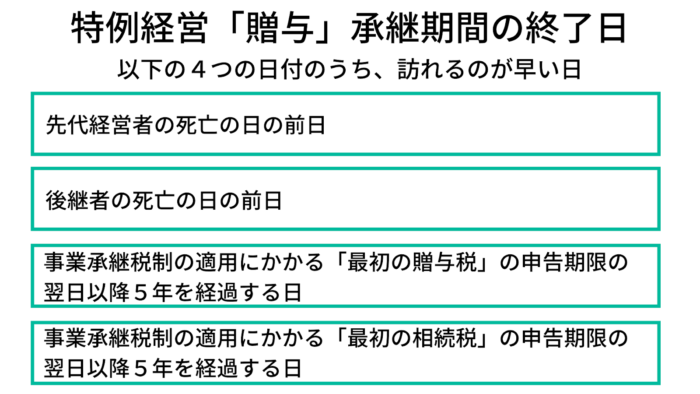

特例経営「贈与」承継期間の終了日は、以下の4つの日付のうち、訪れるのが最も早い日が該当します。

- 先代経営者の死亡の日の前日

- 後継者の死亡の日の前日

- 事業承継税制の適用にかかる「最初の贈与税」の申告期限の翌日以降5年を経過する日

- 事業承継税制の適用にかかる「最初の相続税」の申告期限の翌日以降5年を経過する日

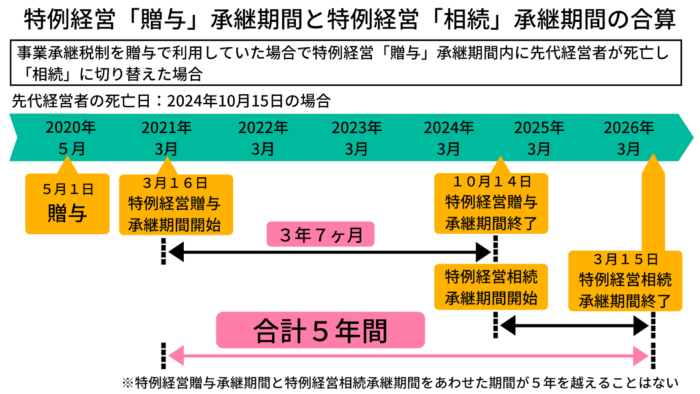

たとえば、2020年5月1日に贈与を受けた場合、2021年3月15日が贈与税の申告期限で、翌日の2021年3月16日が特例経営「贈与」承継期間の開始日となり、5年後の2026年3月15日が終了日となります。2021年3月16日から2026年3月15日までの5年間が特例経営「贈与」承継期間となります。

また、もしこのとき先代経営者が2024年10月15日になくなっていた場合、2024年10月14日が終了日となり、2021年3月16日から2024年10月14日までの約3年7ヶ月が特例経営「贈与」承継期間となります。

特例経営「贈与」承継期間は通常5年間

特例経営「贈与」承継期間内とは、開始日から終了日までの間のことで、通常は5年間です。

上記4つの日付のうち、実際に訪れたのが最も早い日が終了日に該当するのですが、何もなければ開始日からの5年間が該当することとなり、贈与税の申告期限の翌日3月16日からの5年間になります。

期間内に株式を譲渡せず保有を継続し、やむを得ない理由がある場合を除いて代表を降りなければ贈与税の猶予が継続されることになります。

特例経営相続承継期間とは

特例経営「相続」承継期間とは、先代経営者から後継者への株式の「相続」にかかる相続税について適用される特例経営承継期間です。

相続は、被相続人が亡くなってはじめて発生するので、あらかじめ期間を予測しておくことは難しくなります。また、相続は発生してから手続きの準備を行うことになるため、あらかじめ準備が可能な贈与とは準備に要する時間が異なってきますので注意が必要です。

事業承継税制を贈与で利用していたら、先代経営者が亡くなり、贈与から相続へと適用を切り替えるということも行われます。その場合、特例経営「相続」承継期間は、特例経営「贈与」承継期間と合算され計算されることになります。

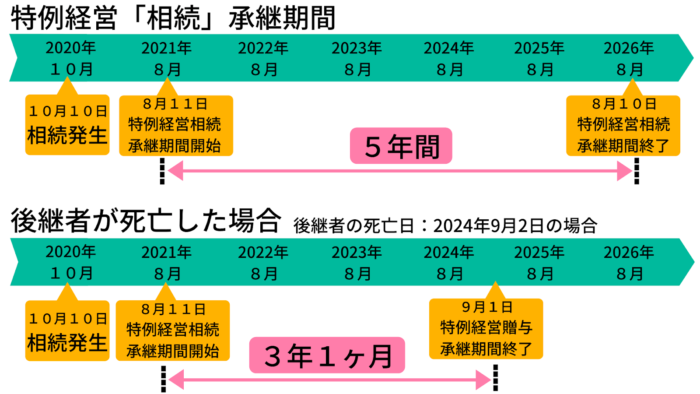

特例経営「相続」承継期間の開始日

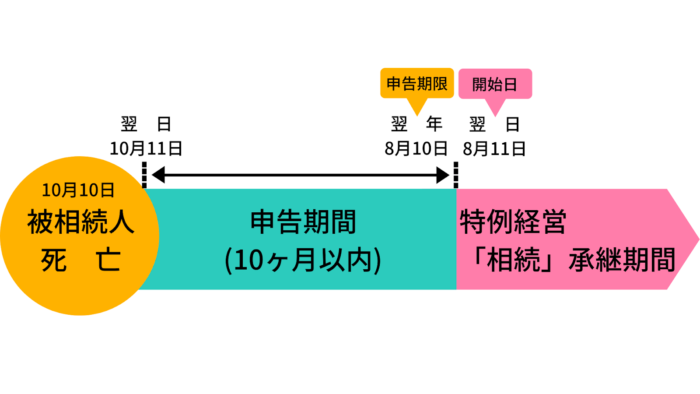

特例経営「相続」承継期間の開始は、事業承継税制の適用にかかる相続税の申告期限の翌日となります。

相続税の申告期限は、相続の開始があったことを知った日の翌日から10ヶ月以内となります。相続の開始があったことを知った日とは、相続人が自分に相続が開始されていることを知った日という意味ですが、通常は被相続人が死亡した日と解釈して問題ないでしょう。

たとえば、10月10日に先代経営者である被相続人が死亡したとします。そうすると、その日の翌日10月11日から10ヶ月以内が申告期限となり、申告期限日は、翌年8月10日となります。ですので、申告期限の8月10日の翌日である8月11日が特例経営「相続」承継期間の開始日となります。

特例経営「相続」承継期間の終了日

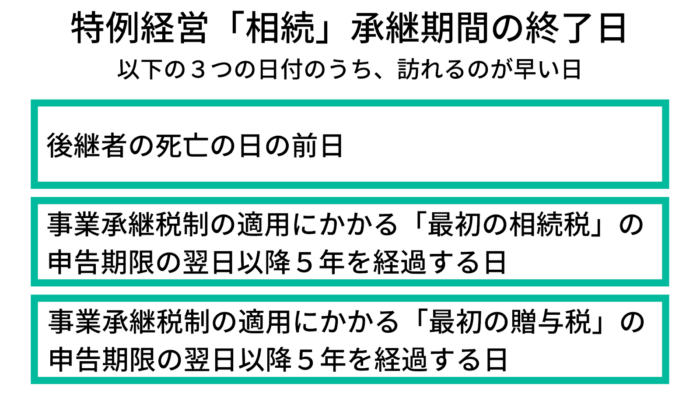

特例経営「相続」承継期間の終了日は、以下の3つの日付のうち、訪れるのが最も早い日が該当します。

- 後継者の死亡の日の前日

- 事業承継税制の適用にかかる「最初の相続税」の申告期限の翌日以降5年を経過する日

- 事業承継税制の適用にかかる「最初の贈与税」の申告期限の翌日以降5年を経過する日

贈与税のときとの違いは、先代経営者の死亡の日がないことですが、相続が発生しているということはすなわち先代経営者が亡くなっているということですから、先代経営者の死亡日は含まれてこないのです。

もし2020年10月10日に先代経営者である被相続人が死亡したとすると、その日の翌日2021年8月11日が期間の開始日となり、その5年後の2026年8月10日が期間の終了日となります。2021年8月11日から2026年8月10日までの5年間が特例経営「相続」承継期間となります。

また、もしもこのとき後継者が2024年9月2日になくなっていた場合、2024年9月1日が終了日となり、2021年8月11日から2024年9月1日までの約3年1ヶ月が特例経営「相続」承継期間となります。

特例経営「贈与」承継期間と特例経営「相続」承継期間の合算

「3.事業承継税制の適用にかかる「最初の贈与税」の申告期限の翌日以降5年を経過する日」は贈与税の申告期限から5年となっていますが、これはもし相続の前に贈与税で事業承継税制の適用を受けていた場合、その贈与税の特例経営「贈与」承継期間の終了日までが特例経営「相続」承継期間になるということです。

もちろん事業承継税制を相続から利用する場合もありますが、贈与から利用するということもあります。事業承継税制を贈与から利用し、贈与税の猶予を継続していた場合、特例経営「贈与」承継期間が5年間あることになります。

特例経営「贈与」承継期間の5年間に先代経営者が亡くなった場合、贈与税は免除されますが、株式は贈与のときの価格で相続により取得したものとみなされます。相続での取得とみなされた株式も事業承継税制の適用を受けることができ、相続税の猶予を継続することができます。

事業承継税制で贈与から相続に切り替えたときは、贈与税で適用を受けていた特例経営「贈与」承継期間の終了日が特例経営「相続」承継期間の終了日になります。

贈与で事業承継税制の適用を受け、特例経営「贈与」承継期間があった場合、特例経営「相続」承継期間も贈与の期間と合算され計算されます。

またこのとき両方をあわせた期間が5年を超えることはありません。

事業承継税制の適用をご検討なら専門家へご相談を

特例経営承継期間は、きちんと法律を理解していないと解釈に間違いが起こりえるものとなっています。

ただし、上記に見たように、特例経営承継期間は事業承継税制を利用するにあたっては、猶予打ち切り事由が発生する可能性もありますので、きちんと理解しておかなければいけない部分です。

実は、認定支援機関以外の税理士でも特例経営承継期間を理解できていないケースは多くあります。

事業承継税制は、非常に長い期間利用する制度になりますので、きちんと理解し適切な手続きをしておく必要があります。

事業承継税制のご利用をお考えなら、ぜひ専門家にご相談ください。

無料相談実施中ですので、お気軽にご相談してください。

著者情報

著者:笘原拓人 税理士(簿記論・財務諸表論・法人税法・消費税法・相続税法合格)

事業承継など18年の実務経験あり。

平成23年に設立した笘原拓人税理士事務所は 東海財務局・中部経済産業局より経営革新等支援機関に認定。

平成27年6月中部経済新聞社 「税理士~夢ある起業家を積極支援~」というテーマで取材掲載

大原簿記情報医療専門学校 名古屋校 法人税 元非常勤講師(日曜日のみ)

名古屋税理士会所属 登録番号118577

行政書士 愛知県行政書士会所属 登録番号11192109

052-265-8902

052-265-8902