2019年記事一覧

相続税専門の税理士に遺言書作成を依頼するべき理由とは?

当事務所の遺言書作成のページをご覧いただきありがとうございます。私たちは、名古屋で随一の相続税対策専門チームを持つ金山駅すぐそばにオフィスを構える笘原拓人税理士事務所です。

こちらのページでは、当事務所の遺言書作成に関する考え方、大事にしていること、押さえておかなければならない重要なポイント、料金や相談事例、よくある質問などをご説明しています。ぜひ最後までご覧いただけると幸いです。

代表税理士・行政書士 笘原拓人

相続専門の税理士が遺言書作成をするメリットとは?

一般的に遺言の内容確認をする職業というと、司法書士や弁護士を思い浮かべるかもしれません。

確かにそのような方々に相談しながら作成しても、法的に問題ない遺言書を作ることはできます。

しかし、相続の生前対策で司法書士・弁護士がカバーできることは実際には「遺言書を作成すること」だけなのです。

では、なぜ弊社のような相続税専門の税理士に依頼するべきかというと、私たちの仕事は、遺言書を法的に問題がない内容にするだけではないからです。

相続専門の税理士が遺言書を作成する具体的なメリットとしては、以下の3点を総合的に踏まえて、相続人全員が納得できるポイントを探り、落とし込んでいけるという点が挙げられます。

1.相続税額の削減

相続で発生する税金の額を安くすることです。当然ながら、納税額は抑えられるものなら抑えたいという方が大半かと思います。

しかし、実際にはどう節税するのでしょうか。相続税の申告を普段から業務としておこなっている相続専門の税理士にはそのノウハウがあります。そのため、遺言書の作成時点から節税を見据えることが可能となります。

ただ法的に効果があるだけでなく、節税も考えて遺言書を作成するのであれば、やはり私たちのような相続専門の税理士の出番になるのではないかと思います。

2.納税資金の確保

相続税の納付のためのキャッシュ(現金)を確保することです。なぜキャッシュが必要かといいますと、相続税は現金で一括納付というのが原則となるからです。

そのため、例えば土地や建物など換金しにくい財産ばかりを相続した場合、いざ納税となったときにキャッシュが足りない、ということが起こりえます。

司法書士・弁護士の作成する遺言書では、この観点が欠けていることが大いにありえますので、こうしたトラブルを避けるためにも、税金に精通する相続専門の税理士が遺言書を作成することが好ましいと言えます。

3.争いの回避

ほかの相続人と揉めないようにすることです。「争続」と言われることもあるように相続には揉め事がつきものですが、争いを回避するために遺言書の内容はきわめて重要です。

当然、司法書士・弁護士もこの点は考慮して遺言書を作成するかと思いますが、相続専門の税理士であれば、税金の観点からも争いを回避できるように遺言書を作成することができます。

相続税額の削減・納税資金の確保

司法書士・弁護士の仕事は、法的に効果を発揮できる遺言書を作成することがメインです。

したがって、節税対策や納税資金の確保も考えていない先生が大半です。

税法の専門家ではありませんし、相続税や贈与税の申告書も作成したことがありませんので、それは当然ともいえます。

しかし、私たち相続税専門の税理士の仕事は、「相続税の申告」までです。「遺言書の作成」とは、依頼者に対する仕事のゴールではなく、税理士にとってはスタートになります。まだ、関与、ご支援が続くということです。ここが大きな違いになります。

遺言を作成するということは、まだ相続は開始していませんので、私たちのような相続税専門の税理士であれば生前に対策実行できる相続税の節税策をご提案することができます。

相続税のために必要な納税資金も具体的な数字でシミュレーションいたしますし、もし納税資金が足りないという場合でも、ご相談に応じて資金調達の対策を検討することができます。

相続税には税額を軽減できる特例がいくつもあります。

そして、相続税は遺産分割の内容を少し変えただけで、その税額が大きく変わってくる場合もあります。誰が何を相続するかは相続税の節税においてはとても重要です。

同じ相続人という立場は同じでも、相続人Aはある財産を相続した場合には相続税法や租税特別措置法の特例を利用できる、逆に相続人Bがある財産を相続した場合には、特例は利用できない。など。

■小規模宅地等の特例

被相続人の住居があった土地などに関する減税です。

相続税を納めるために土地を売却して、生活基盤がなくなってしまうことを防ぐために、一定の限度面積まで土地の評価を減額し、節税します。

小規模宅地の特例には、居住用の宅地だけではなく、事業用の宅地、特定同族会社が利用している宅地、賃貸している宅地などがあります。

■配偶者税額軽減

配偶者は、法定相続分の1/2、または1億6千万円までの、いずれか少ない金額までは、相続税の負担がなく、財産を相続できる制度です。もちろん、二次相続(最初の相続で残された配偶者が亡くなったときに起こる二回目の相続のこと)も考慮してご提案いたします。

他にも様々な特例があり、それらを組み合わせることによって税を軽くすることができます。

つまり、お金を多く手元に残せることに加え、申告までの手厚いフォローをさせて頂くのが税理士なのです。

インターネットで検索すると、税理士も司法書士も弁護士も、おそらく大きな値段の違いなく遺言作成のご相談を承っていると思います。

しかし、仕事の内容は全く別物とお考え下さい。

>>相続の生前対策についてはこちらで詳しくご紹介しています。

遺言書作成の料金

|

公正証書遺言作成支援 |

15万円(税抜) |

別途、公証人への報酬が必要です。一般的なご家庭の公証人報酬は約5万円です。

必ず事前に公証人からお見積書を入手いたしますのでご安心ください。

合計で20万円強のご予算になるのが一般的です。

遺言書作成の業務内容

1.簡易な財産評価(財産が多い場合は別途報酬をいただくケースがあります。)

2.遺留分や相続税の節税を踏まえた、遺言者との公正証書遺言(案)のコンサルティング。

税理士が関与しますので、相続税の特例や相続時の登記のための登録免許税などの節税も意識した公正証書遺言のコンサルティングを行います。

3.遺言者との公正証書遺言(案)が完了しましたら、弊社が公証人と公正証書遺言(案)の民法上のチェックを相互にやりとりします。

4.公証人との民法上のチェックが完了した、公正証書遺言(案)を遺言者にご報告をします。ご承認いただければ、その旨を公証人へ連絡します。

5.弊社が遺言者と公証人の公正証書遺言の口述の日程を調整します。

6.公正証書遺言の口述の当日は証人として同席します。

弊社の2人のコンサルタントが同席します。利害関係のない証人2人の同席は法律上の要件です。

なお、事前に公証人とのやり取りは完了していますので、公正証書遺言自体は公証人が既に作成していただいています。遺言者は公証人が読み上げる公正証書遺言を聞いていただき、問題ありません。旨のお話をして頂き、公正証書遺言に署名捺印をして頂ければ完了です。証人2人も署名捺印をいたします。

相談事例

当事務所に相談に来られる方の実際の相談事例は以下の通りです。代表的なものをご紹介させていただきます。

1.自宅を確実に長男に相続させたい。遺言がないと相続人がもめそうで不安である。

2.各相続人の遺留分をケアした遺言書を完成させたいが遺留分がよく分からない。

3.相続税を節税したいので遺言で分け方を、小規模宅地の特例などの相続税法の特例に合わせて相続させたい。併せて、相続税の節税のための生前の贈与も組み合わせたい。

4.財産を集中させたい長女以外の遺留分を少なくしたいので、生前の対策があれば教えて欲しい。

5.とにかく遺言を作成して、自分が経験した争族を子供には体験させたくないので、至急作成して欲しい。

6.万が一遺言者より先に長男が亡くなった時は、長男が相続すべき相続財産を代襲相続人である孫に確実に財産を相続させたい。専門的には予備的遺言といいます。

7.会社の後継者に非上場株式を確実に相続させたい。非上場株式の納税猶予の相続税法の特例や民法特例を合わせて活用したい。

8.子がいない夫婦のため、夫婦が共同で築き上げた財産を兄弟ではなく、配偶者に確実に全て相続させる旨の遺言を作成したい。

よくある質問

Q1.「自宅などで保管する自筆証書遺言」や「自筆証書遺言の法務局保管制度」もサポートしていただけますか。

A1.公正証書遺言以外の遺言サポートはお引き受けしていません。

理由は次の通りです。

(1)「自宅などで保管する自筆証書遺言」は遺言者がお亡くなりになられた後に、家庭裁判所にて自筆証書遺言の検認が必要になります。これが遺族には大変な金銭及び労力のコストを負担させることになります。また、自筆証書遺言の検認のスケジュールは家庭裁判所に合わせなくてはいけないので、実際の財産の相続に時間がかかります。しかも、家庭裁判所の検認は平日に行いますので立ち会う場合はお仕事をお休みする必要があります。

また、自筆証書遺言は紛失のリスク、遺言者の意思能力の疑い、自筆の真偽、公証人が民法上のリーガルチェックをしていないため法的効力がない可能性がある、などのリスクがあります。

(2)「自筆証書遺言の法務局保管制度」こちらも公証人が遺言の内容の民法上のリーガルチェックをしていない点が問題です。

(3)「公正証書遺言」は公証人が民法上のリーガルチェックをしている上に、公証人が遺言者の意思能力を本人との面談で確認しているので、遺言者の意思能力に疑義が生まれません。また、公証人が作成しているため自筆の真偽を疑われない点、他の遺言書では疑義になる点が公正証書遺言には全くありません。

「公正証書遺言」が遺言の王様であり、公正証書遺言以外はせっかく遺言を作成する意味が半減する。というのが私たちの考え方です。

Q2.遺言者が高齢なためコンサルティングの相談などは、遺言者の長男、長女などの相続人代表になる予定者も同席したいです。

A2.同席していただいて全く問題ありません。

Q3.税理士が公正証書遺言をサポートしても士業の資格の問題はありませんか。

A3.代表の笘原拓人は行政書士の資格も有しています。笘原拓人行政書士事務所も運営していますので、ご心配はありません。

Q4.万が一遺言者より先に、相続人である長男が亡くなった場合はどうなりますか。

A4.長男が亡くなった場合は、その相続分は誰が相続するかを決めておいた方が後々の紛争にならない、もめない遺言となります。予備的遺言といいます。原則として、弊社は公正証書遺言に予備的遺言も記載することをお勧めしています。

Q5.遺言執行者は専門家を記載しなくてはいけませんか。

A5.原則として、弊社は公正証書遺言に遺言執行者を指定することをお勧めしています。遺言執行者は相続人の長男や長女などの相続人の方で大丈夫です。専門家である必要はありません。

理由は信託銀行や専門家に遺言執行者を指定しますと、遺言執行業務(被相続人の預貯金の解約や貸金庫の開閉、司法書士への相続登記の依頼など)に対して高額の報酬が必要になるためです。

また、実際に相続が発生した場合において、やはり相続人ではお忙しくてその遺言執行業務をできない、という場合には、その時に相続人の遺言執行者が復代理人として専門家に依頼することも可能です。

Q6.認知症が不安なので家族信託の相談もできますか。

A6.弊社の提携司法書士と連携する形でご相談にのることは可能です。

争いを回避し、全員の安心を考えませんか?

数年後、数十年後でも相続の際に誰かが蒸し返して揉めてしまっては、家族の絆も何もあったものではありません。

争いの回避や相続人全員の今後の生活のためのアドバイスをすることができるのも、相続税の申告手続きまでを視野に入れる、相続税専門の税理士ならではです。

遺言書作成も相続税対策専門チームがある名古屋の笘原拓人税理士事務所にご相談ください。

こちらの無料相談フォームより無料相談を承っております。

合わせてこちらもご覧ください

相続税申告手続きを他事務所に外注する税理士がいることをご存知ですか?

相続税申告の手続きの対応を行なっております!と謳っていても、実態としては相続案件だけは作業が複雑なため、他の税理士事務所に外注するという税理士業界の実態があります。

これはインターネットを探しても、おそらく見つからない情報だと思います。

あなたがどこかの税理士事務所へ仮に相続案件の相談や依頼をしたとしても、その税理士事務所が下請けの税理士事務所へ発注している可能性があるということです。

もちろん、依頼者には正直にそんなことを言えるはずもありませんので、表向きは全て元請である、あなたが実際に相談している税理士が対応しています。

こういった場合、あなたにとって良いことは1つもありません。

なぜなら、中間マージンも含まれた依頼料・報酬になっていますので、本来払う必要のない費用まで請求されることになります。

そして、あなたが面談している税理士は、相続税のことを正しく理解しておらず、しかも経験も少ないため、曖昧にしか答えられないことも多々あることでしょう。

さらに下請けの税理士からすれば、自分たちで受けている案件ではないですし、依頼者とも直接お会いするわけでもありません。そのため、取り組む際のモチベーションも当然ながら上がりません。要は、案件に対する本気度が低くなってしまいがちで、親身に依頼者の立場にたち対応することができず、事務的な対応になりがちです。

本気度が低ければ、本来は節税できたかもしれない相続の対策が抜け落ちたり、提案すべきことを提案していないなどといった懸念もあります。

法的に問題ない最低限の書類作成さえすれば、下請け業者である税理士にはしっかりとマージンが入ってくるのですから。

笘原拓人税理士事務所は当然のことながら、事務所に相続税の専門チームがありますので、下請け業者の税理士に外注することはまずありませんので、私たち自身が責任を持って対応致しますのでご安心ください。

親身になって最適な方法をアドバイスさせていただきます。

相続税申告手続きの流れ

1、初回無料相談のお申し込み

お電話かメールでお問い合わせの上、お申し込みください。

申し込み後、弊社担当者よりご希望の日程をお伺いし、日程調整をさせていただきます。

お電話の場合は、その場でご希望日程をお伺いし、日程調整をいたします。

>お電話による初回相談のご予約は以下よりお願いします。

平日9:00-20:00⇒052-265-8902

20:00以降や土日時間外⇒050-3554-8902

2、無料相談の日程確定

ご希望の日程の中かから日程を確定いたします。面談はご来社いただくかご希望があれば出張訪問もいたします。(8割ぐらいの方がご来社されます)

3、初回無料相談の実施

無料相談では、現状の悩みや不安なこと、ご質問などを伺っていきます。また、現在の状況等もお伺いしていきます。また、以下の書類をあらかじめご用意いただくことでより正確な見積やご提案をさせていただくことが可能となりますので、もしお急ぎの方はご用意いただくとスムーズに進めることができます。

■初回相談時に持参いただくと良い書類

・不動産の固定資産税の課税明細書

・被相続人の通帳

・その他の財産の全体像がわかる資料(手書きでまとめたものでも可)

※以上の書類をご用意いただくとより精度の高いご提案ができます。

▶︎当事務所の相続税申告手続きの料金はこちら

4、ご契約

60%くらいの方が初回相談にて御契約をいただきます。※ご検討される場合は持ち帰っていただきご返答をお願いします。

○弊社独自の資料収集チェックリストを元に、資料を集めていただきます。

例)戸籍、金融機関の残高証明など。(不動産の登記簿謄本、公図など法務局で入手できるものはこちらで無料で取得いたします。)

5、資料を弊社まで郵送

資料が揃いましたら、相続税申告書の原案と財産一覧表を作成し、ご依頼者様へご報告いたします。その後、これらの書類をもとに、ご依頼者様の家族間で財産の相続内容を決める遺産分割協議書原案の打ち合わせを行います。もちろん、遺産分割による相続税額の節税や分割のお悩みなどのご相談に乗らせていただきますし、各種ご提案をいたします。

6、遺産分割協議の確定の連絡をいただく

連絡をいただきましたら、弊社提携の司法書士に依頼をし、最終的な遺産分割協議書を作成いたします。

7、相続税申告書と遺産分割協議書のご署名・ご捺印

相続人全員にお集まりいただき(場所はみなさまの集まりやすい場所で結構です)(夜間土日祝日可能です)、弊社担当税理士と司法書士が同席して、最終版の相続税申告書と遺産分割協議書のご説明をいたします。相続人全員のご了承をいただければ、相続税申告書と遺産分割協議書にご署名、ご実印の捺印をいただきます。どうしても相続人全員が集まることができなければ、個別にご面談または郵送となります。

8、相続税申告書の提出と控えのご返却

ここまでで相続税申告手続きは完了となります。弊社ではおおよそここまでの手続きで通常2ヶ月で終わります。もちろんお急ぎの場合は、別途ご相談ください。また、どんなに期間に余裕があってもご依頼者様に安心していただくため、速やかに手続きを完了させるよう務めております。

9、相続人の方にご納税いただきます。

10、司法書士が相続人の名義で相続登記を行います。

11、登記識別情報(従来の権利書)のご返却

12、相続人の方は、遺産分割協議書を持参し、金融機関にて預金の相続手続きを行う。

※遺言書に記載のある財産については、遺産分割協議書は不要です。

(遺産分割協議書とは、被相続人の財産を相続人の誰が、何の財産をいくら相続するか明記された書類で、かつ相続人の署名と実印が押印されているもの)

※不動産が複数ある場合や相続財産の額が多い場合は面談回数が多くなる場合があります。

以上が、相続税申告の全体の流れとなります。その他にご質問などがありましたら、初回無料相談の時に詳しくお話を伺い、疑問や不安を解消できるよう対応させていただきます。まずはお気軽に相続税の初回無料相談にお申し込みください。

その他にこちらのページを合わせてご覧になっていただき、ぜひ相続税に強い笘原拓人税理士事務所をご検討ください。

小冊子請求フォーム

相続税対策マニュアル小冊子をご希望の方は、下記のフォームより必要事項をご入力の上、「登録」ボタンをクリックください。

住所をご入力いただいた方には、紙の小冊子を郵送させていただきます。メールアドレスのみの場合、PDFデータ版を差し上げます。

相続対策の事前相談(無料)をご希望される方は、備考欄にその旨ご記入ください。

下記フォームに必要事項をご入力いただき、確認画面へお進みください。

なお、動作環境や通信環境などにより、うまく入力・送信できない場合がございます。

その場合は、上記のお電話またはメールアドレスよりお問い合わせください。

【相続を争族にさせないために】

こんにちは、笘原拓人税理士事務所です。

いよいよ平成も終わり、令和という新たな時代を迎えます。

これから先、日本がどのように変化していくのか、不安でもあり、楽しみでもあります。

さて、今回のテーマは「相続」です。

大切な人が亡くなった瞬間は悲しいものです。ですが、そのあとにやることが沢山待ち受けています。

まず、葬儀と各種の届出です。これは、雑誌やネットの記事で紹介されることもあるので想像がつくと思います。

そしてもう一つが相続税の申告です。平成27年の税制改正により、「うちは財産が少ないから関係ないと思う」と考えている方も、相続税を支払う人が増えてきました。

増えたといっても、相続税を支払う割合は10人に1人程度です。しかし、必ず皆さんに関係があるのが遺産の分割です。

もう一度繰り返します。

「うちは財産が少ないから関係ないと思う」

いいえ、少ないからこそ関係があるのです。

多くの遺産相続トラブルは、そのほとんどが一般家庭でおこっています。具体的な数値としては、争いの約7割が遺産総額5000万円以下だそうです。逆に言えば、資産が多ければ多いほど争いは起きにくくなる傾向があるのです。

これには理由があります。まず、5,000万円と聞くとかなり大きな額を想像しますが、実際には自宅、その下の土地が大きな額となるので、現金などで調整することが難しいという事情があるからです。

その結果、仲が良かった兄弟も、相続を境に争族となり、険悪になってしまうのかもしれません。

他にも、様々な要因が絡み合うことでトラブルとなってしまうのですが、やはり、所有している不動産が「自宅とその土地しかない」事が最も大きな原因であると思います。

では、そんな争族を回避して円満な相続にするためにはどうすればいいのでしょうか。

① 遺言書を残すこと

最も基本的でありながら、一番大切なことです。遺言書には、誰に、何を、どのように財産を分けるのかをあらかじめ自分の意思を残しておけば、トラブルになる確率がグッと下がります。

それ以外にも、「生前の自分の気持ちはこうだった」、「残った家族にはこうであってほしい」など、気持ちを込めて遺言状を作成するのも有効な手段です。

いずれにしても自分の考えをはっきりさせることが重要です。

② 分からないことは専門家に聞く

相続というのは、一生の間に1度か2度くらいしかありません。不安に思ってしまうことは当然です。

そういう時こそ、税理士などの専門家に相談するのも手段の一つです。少しでも疑問があるようでしたら、気軽に、早めに相談することをおすすめします。

いかがでしょうか?税理士に何をするべきかを聞くのは相続の最短ルートなのです。

なにか一つでも疑問があれば、笘原拓人税理士事務所を宜しくお願い致します。

名古屋市中区 笘原拓人税理士事務所 執筆者 近藤 怜

相続税対策が丸わかり!無料小冊子をプレゼントしています。⇒相続税対策の無料小冊子はこちら

他事務所の申告報酬が低価格に見えてしまう理由とは?

弊社は明朗会計をモットーにしています。そのため、一般的な税理士事務所のような加算報酬を請求しません。なぜなら、相続税の申告において当然に発生する料金のためです。

もしかしたら、弊社のサイトをご覧になるまでにいくつか他事務所のサイトもご覧になられたことと思いますが、報酬が思っていたよりも安いなと感じませんでしたか?もし報酬が安く見えたとしたら、気をつけてください。結局は加算報酬があるため、実際に依頼するという話になると、提示される見積もり金額は弊社と実際にはさほど変わりません。むしろ弊社の方が安くなることもよくあります。⇒当社が相続税対策に強い理由とは?

弊社ではいただいていない他の税理士事務所の代表的な加算報酬は以下の通りです。

・相続人の人数の加算

・土地の時価

・枚数加算

・申告期限3ヶ月以内

・出張サポート

大手チェーン店のランチも「680円」と謳っていますが、結局お店に入るといろいろなメニューがあり、680円では終わらないことの方がほとんどだと思います。それと同じです。

当社では、明朗会計ですので、追加加算などはありません。ご安心してご相談くださいませ。⇒相続税対策・申告の無料相談はこちら

一般的な税理士事務所で申告を依頼すると最終的にいくらかかる?

他社Aの場合

相続財産が6,000万のケース

基本報酬 20万円

相続人加算 15万円 5万×3人

土地評価 10万円 5万×2枚

申告報酬 49.5万円(税込)

他社Bの場合

相続財産が9,000万のケース

基本報酬 40万円(財産7千万〜1億円の場合)

土地 15万円 5万円×3区画

相続人加算前申告報酬 = 55万円 +

相続人 一人増す毎に10% 10%×3人=30%

相続人加算後報酬55万円×1.3=78.65万円(税込)

当事務所に依頼すると?相続税申告料金シミュレーション

- 相続財産 6,000万円のケース

-

- 相続人:3名

- 総資産合計:6,000万円

- 建物: 1,000万円

- 金融資産:2,000万円

- 土地: 3,000万円

- 当事務所の申告料金

- 1,000万円(建物)×0.5%=5万円

2,000万円(金融資産)×0.5%=10万円

3,000万円(土地1ヶ所)×0.9%=27万円

合計:6,000万円 = 申告報酬 46.2万円(税込)

- 相続財産 9,000万円のケース

-

- 相続人:3名

- 総資産合計:9,000万円

- 建物: 1,000万円

- 金融資産:3,000万円

- 土地: 5,000万円

- 当事務所の申告料金

- 1,000万円(建物)×0.5%=5万円

3,000万円(金融資産)×0.5%=15万円

5,000万円(土地1ヶ所)×0.9%=45万円

合計:9,000万円 = 申告報酬 71.5万円(税込)

知っておきたい相続税の税務調査について

税務調査が行われる割合は11%、課税財産が2億円超の場合には約80%。税務調査に入り申告漏れ等が見つかる割合も約80%以上。

相続税の申告は、本当に専門性と実績のある税理士に依頼することをオススメします。しっかりと申告をしなければ、税務調査に入り、追徴課税を請求されることになります。その課税額の平均がなんと623万円。

平成30年12月に国税庁より公表された『平成29事務年度における相続税の調査の状況について』によりますと、相続税の実地調査の件数は平成29年度12,576件(平成28年度は12,116件)となっております。

平成29年度の調査は、平成27年に発生した相続を主な対象としており、平成27年の相続税申告書(相続税額があるもの)の提出件数が約103,000件であることから、税務調査が行われる割合は約11%、つまり9件に1件が調査に入っているということです。特に課税財産が2億円超の場合、税務調査が行われる割合は80%以上と大変高い確率になります。

そして、税務調査が入り申告漏れ等が見つかった件数は10,521件です。実地調査の件数が12,576件ですので、8割以上に申告漏れ等の非違が見つかっていることになります。また、実地調査1件あたりの追徴課税の金額は平均623万円となっています。

税務調査の対象者となりやすいのは?

税務署は、税務調査に行く先を適当に決めているわけではありません。かといって、財産がいくら以上の場合は税務調査に行くなど、明確な基準があるわけでもありません。事前に、提出された相続税の申告書と、被相続人や相続人についての以下のような情報を調査し、実地調査に行く先を選定します。

・不動産の保有状況

・過去10年分の預貯金の取引履歴

・過去10年分の株式の取引履歴

・生命保険金の受け取りの履歴

・過去の所得税の申告書

・関係会社がある場合はその法人の申告書

課税財産が多い場合には、申告に問題がない場合でも税務調査が入ることがありますが、、税務署の方で事前に調べた中で何かしら疑問に思う点があり、それを確認するために実地調査に来るケースが多いです。

相続税特別パックのご案内

「相続税あんしん生前対策パック」

相続税あんしん生前対策パックのサービス内容

1. 相続税法の試験に合格している税理士がご面談

2. 相続税額の概算税額の試算

3. 税理士による相続税額を踏まえた、もめない公正証書遺言の作成支援 ⇒遺言書作成を税理士に依頼するメリット

4. 公証人役場との事前相談は全て弊社が代行。面倒は一切なし。公証人からは事前に公証人報酬の見積もりを入手

5. 公正証書遺言の証人2人に弊社が就任。証人を探す手間もなし。

6. 相続税削減のためのコンサルティング

7. 生前贈与のコンサルティング

8. 名義預金の解消などのコンサルティング ⇒名義預金についてはこちら

9. 実際の相続の際も、自分たちの事情をよく知っている税理士がいる安心感。

10. 将来相続が発生した場合において、相続税の申告を弊社にご依頼いただいた場合は、30万円の半額の15万円のお値引きをお約束。そのため、実質的には15万円で上記の全てのサポートをいたします。

料金 33万円(税込)

※1 相続財産が2億円以下の方限定となります。

相続財産が2億円を超える方は報酬が55万円~(税込)となります。

※2 公証人役場の手数料は別途必要になります。

「相続税あんしん申告パック」

相続税あんしん申告パックのサービス内容

1. 相続税法の試験に合格している税理士がご面談。

2. 相続人の人数加算や土地の筆数加算などの追加の加算報酬は一切なし

3. 不動産登記などの提携司法書士さんへの橋渡し。ワンストップで相続が全て完了して手間いらず。

4. さらに銀行の名義変更など相続の手続きを全てお任せしたいという方へは、遺産整理業務、相続手続き代行を提携司法書士へご紹介。弊社からのご紹介のため、特別料金でご対応いただけます。

5. 申告期限が近くても大丈夫。最短2ヶ月以内のスピード申告対応。

6. 土地の相続財産が2億円を超える場合は、別途お見積りいたします。

料金 (土地評価額×0.9%、土地以外評価額の0.5%)×1.1(税込)

「特例承継計画書作成パック」

非上場株式等についての贈与税の納税猶予の場合

1. 特例承継計画の確認申請書の作成及び申請(贈与の実行前)

2. 特例の認定申請(贈与の実行後)

3. 民法特例・遺留分の除外合意の申請(オプション)

非上場株式等についての相続税の納税猶予の場合

1. 特例承継計画の確認申請書の作成及び申請(相続開始後)

2. 特例の認定申請(相続開始後8ヶ月以内の申請が必要)

3. 相続税の申告書の作成及び提出

4. 毎年、相続から5年間、都道府県知事へ提出する年次報告(特例経営承継期間)

>>事業継承に関するサービス概要はこちら

相続税申告に関してよくある質問

料金が加算されることはありますか?

A,笘原拓人税理士事務所では、追加料金をいただかない明瞭会計を徹底しております。県外への出張調査が必要な場合に旅費等を頂戴するケースはございますが、原則として料金の加算はありません。

料金の支払い方法、支払い時期についておしえてください

A,着手金等の前払いは不要です。相続税申告書を税務署へ提出後20日以内に、お振込みでのお支払いをお願いしております。その他の方法をご希望の場合はご相談ください。

申告手続きに際して自分で用意するものは?

A,戸籍や住民票、印鑑証明書、不動産の名寄帳(固定資産税の課税明細書)など役所で入手が必要なものと、残高証明書や過去の預金通帳など金融機関で入手していただくものがございます。他にも故人の過去の確定申告書や保険金支払明細書など、ご準備いただきたい資料を面談時にチェックリストで確認させていただきます。不動産の登記簿謄本、公図、地積測量図など法務局で入手可能な資料は弊社が全て取得いたします。また、ご自身での入手が困難な場合には委任状で入手の代行ができますのでご相談ください。

相続税申告手続きの一般的な手順や流れはどのようなものですか?

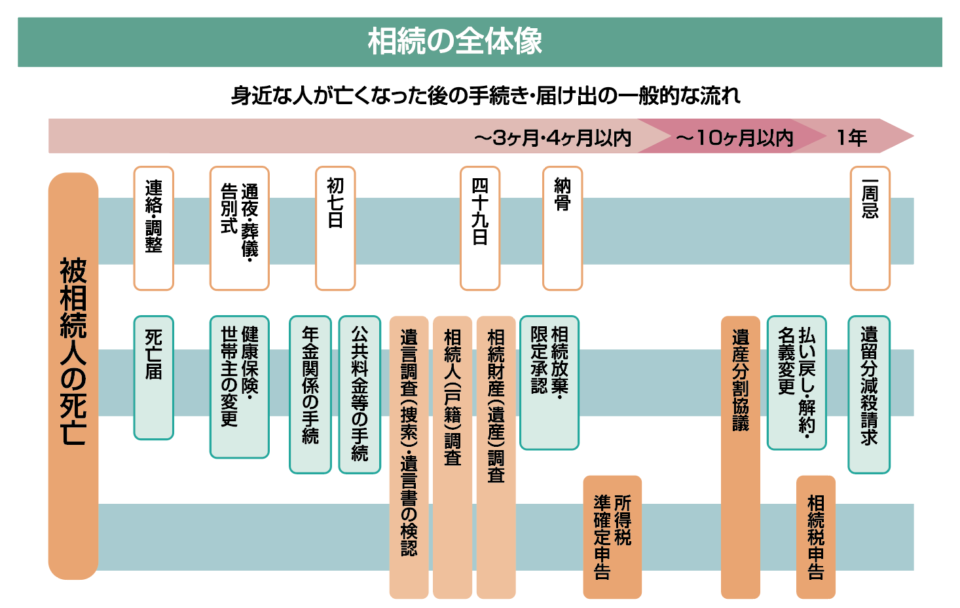

A,相続税申告手続きにおける手続きや届け出の一般的な流れは、以下の通りです。

出張相談可能[予約制]

平日時間外・土日祝日対応

通常受付時間9:00-20:00

金 山 駅

徒歩3分

名古屋市中区正木4丁目8番7号

れんが橋ビル7F

初回相談・着手金無 料