2022年6月の記事一覧

配偶者居住権を設定した場合にどれくらい相続税の節税ができるか?計算例をシミュレーションしてみました。

今回は、配偶者居住権を設定した場合にどのくらいの節税になるか、具体的な数字を使って説明させていただきます。

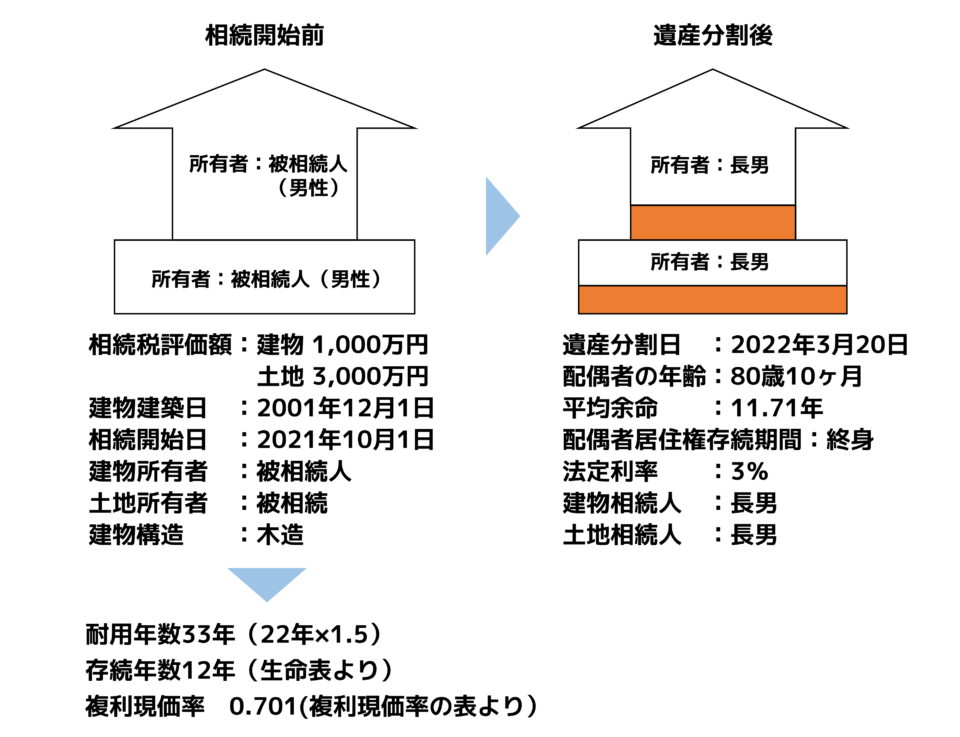

前提条件

配偶者居住権等の評価額

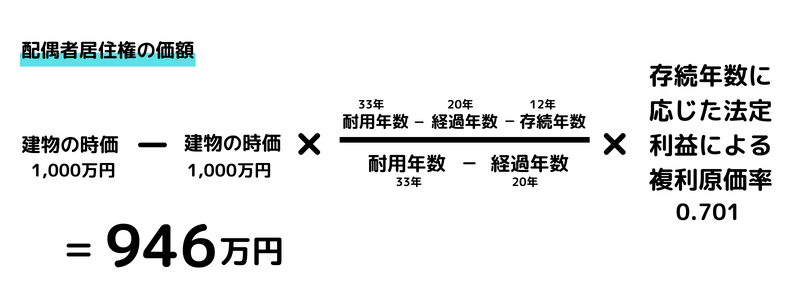

①配偶者居住権の価額

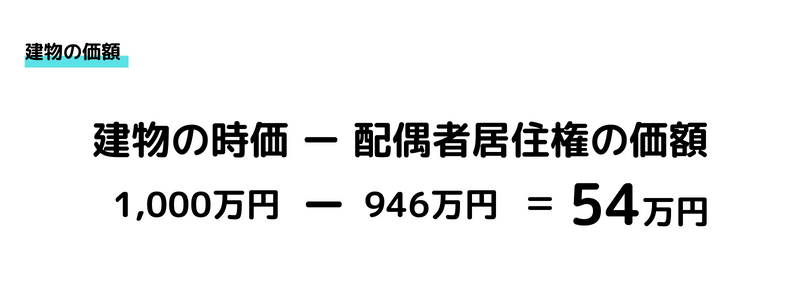

②配偶者居住権の価額

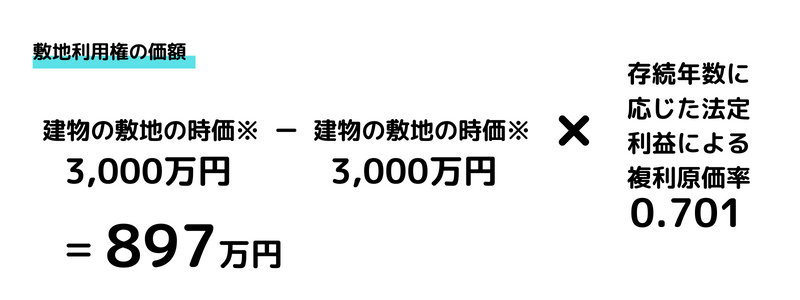

③敷地利用権の価額

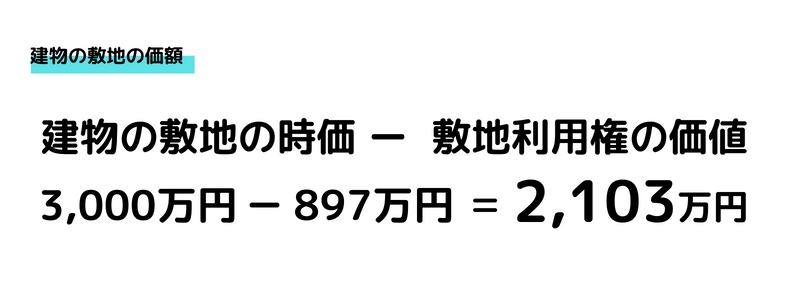

④建物の敷地の価額

配偶者居住権を設定した場合の一次相続

(1)長男

配偶者居住権を設定せずに長男が土地建物を取得した場合は、

3,000万円(土地) +1,000万円(建物) = 4,000万円

の財産を引き継ぐことになります。

一方、配偶者居住権を設定した場合は、

配偶者居住権設定後の価額

土地2,103万円 + 建物 54万円 = 2,157万円

となります。

(2)母 配偶者居住権

存続年数とは、「配偶者居住権が存続する年数として政令で定める年数」をいうものとされています。

具体的には、次に掲げる場合の区分に応じ、それぞれ次に定める年数をいいます。

(3)一次相続の財産の価額の合計額

(1)+(2)=4,000万円

一次相続の段階ではご自宅の財産の総額が4,000万円であることに変わりはありません。

配偶者居住権を設定した場合の母の二次相続

配偶者居住権は配偶者の一身専属の権利のため、二次相続では長男に相続されるわけではなく、母がお亡くなりになることにより消滅します。そのため、母の二次相続では配偶者居住権は相続財産ではなくなります。

長男は1,843万円(消滅した配偶者居住権の価額)を減額した状態で一次相続においてご自宅を相続したことになりますので、相続税の税率が20%の方の場合、368万円(1,843万円×20%)の節税となります。

今回の計算はあくまでも一例ですので、ご自身の土地建物に配偶者居住権を設定した場合に、どのくらいの節税となるかお知りになりたい場合は、一度相続税の試算をされることをおすすめします。

私たちは配偶者の生活を守る、そして、実は相続税の節税にも非常に効果的である、配偶者居住権を積極的に提案しています。

配偶者居住権を設定する相続税申告をしたい方、配偶者居住権を公正証書遺言に記載したい方は、ぜひ、笘原拓人税理士事務所までご相談ください。

大府市で相続税の初回無料相談にも対応

こんなことでお悩みの方に

- 申告期限まで時間がないため、早急に対応してもらいたい

- 相続税申告の税理士報酬がわかりにくい!

- 他事務所に相談に行ったが、料金が思っていた以上に高くなって他の税理士にも聞いてみたい

- これからできる相続対策についてアドバイスをもらいたい

- 相続税申告をしたいけれど、計算方法が複雑過ぎる

- 何から手続きをすればいいかわからない

私たち相続税専門チームが対応します。

最短1ヶ月のスピード申告。明瞭会計かつ追加料金不要。

大府市の相続土地評価、路線価について

相続税における土地を評価額を算出するためには地域ごとの路線価が必要となります。

土地の相続を予定されている皆様に、大府市の相続土地評価、路線価の一部を抜粋してご紹介します。

大府市の主要地域の路線価

| エリア | 路線価 |

| 共西町 | 約120,000円 |

| 東新町 |

約105,000円 |

| 森岡町 | 約91,000円 |

| 桃山町 | 約130,000円 |

| 柊山町 | 約110,000円 |

| 横根町 | 約73,000円 |

路線価は対象地域の比較的主要な道路から算出しています。土地の価格は道路が一本変われば異なるため、ご自身の不動産の正確な価格を知りたい場合は、無料相談で個別にお調べしてお伝えすることも可能です。また、詳しくは国税庁のHP「路線価図」で調べていただくことも可能です。

この辺りの土地評価の仕方には、それなりの専門性が求められる分野でもあります。極力納税額を抑えたいという方は、相続税や不動産などの土地評価、節税などに精通した専門家、相続税分野に特化した税理士に相談されることをオススメいたします。

大府市で、相続に関するこんな方々のニーズにお応えします

相続発生後(期限内に申告が必要な方)

|

こんな方はご相談下さい。

|

参考記事

●相続税申告のご依頼・ご相談をお考えの方へ

相続税申告でお悩みの方、ぜひ一度無料相談を!(24時間受付中・オンライン面談可能)

●相続税申告に必要な手続きとは?

相続税申告に必要な手続きを分かりやすく項目別に解説しております。

●相続税申告にかかる費用って?

当事務所では追加料金をいただかない明瞭会計を徹底しております。

「相続税あんしん生前対策特別パック」サービスのご案内

当所では、皆様に安心してご相談いただけるよう、「相続税あんしん生前対策特別パック」をご用意しております。

- 相続税法の試験に合格している税理士がご面談

- 相続税額の概算税額の試算

- 税理士による相続税額を踏まえた、もめない公正証書遺言の作成支援 ⇒遺言書作成を税理士に依頼するメリット

- 公証人役場との事前相談は全て弊社が代行。面倒は一切なし。公証人からは事前に公証人報酬の見積もりを入手

- 公正証書遺言の証人2人に弊社が就任。証人を探す手間もなし。

- 相続税削減のためのコンサルティング

- 生前贈与のコンサルティング

- 名義預金の解消などのコンサルティング ⇒名義預金についてはこちら

料金 33万円(税込)

※1 相続財産が2億円以下の方限定となります。

相続財産が2億円を超える方は報酬が55万円~(税込)となります。

※2 公証人役場の手数料は別途必要になります。

※将来相続が発生した場合において、相続税の申告を弊社にご依頼いただいた場合は、30万円の半額の15万円のお値引きをお約束。そのため、実質的には15万円で上記の全てのサポートをいたします。

生前対策(すぐに申告の予定はない方)

|

こんな方はご相談下さい。

|

参考記事

子や孫のために大切にしてきた財産を少しでも多く、そしてトラブルなく渡したい」というクライアント様の気持ちを相続税専門チームが徹底的にサポートします。

幸せな相続税対策をしていくために、忘れないでほしい3つの心構えについて解説していきます。

●遺言書作成を税理士に依頼するメリットとは?

相続の生前対策で司法書士・弁護士がカバーできることは実際には「遺言書を作成すること」だけなのです。私たちの仕事は、遺言書を法的に問題がない内容にするだけではなく、相続人全員が納得できるポイントを探り、落とし込んでいきます。

大府市在住の税理士有資格者が対応します

大府市在住の税理士のご紹介

はじめまして、大府市在住の税理士有資格者である藤田結花と申します。

笘原拓人税理士事務所・相続税対策チームで大府市周辺エリアを担当しています。

大府市は広い農地をお持ちの方も多く、相続にはしっかりとした専門家の介入が必要なケースが多いです。

早く対応して損する事はありませんので、何かご相談がおありでしたらお気軽にお問い合わせください。

ご希望の場所での面談にご対応します

(1)大府市内のご自宅への出張面談

ご相談者様のご自宅にお伺いしての出張相談も行っております。

(2)金山駅すぐの当事務所での面談

相続というデリケートな問題であるために、大府市以外のエリアの専門家に相談したい方や、お仕事などの都合で利便の良いところで相談をしたいという方は、金山駅すぐの当事務所での面談もご対応可能です。

(3)ZOOMでのオンライン面談

様々な理由で、直接の面談が難しいという方には、ZOOMでのオンライン面談にもご対応しています。

大府市方面からのアクセス方法について

お車でお越しの方<大府市役所方面からお越しの場合>

①県道50号と名古屋南ICから神戸の伊勢湾岸自動車道/第二東海自動車道 に入ります。

②伊勢湾岸自動車道 に入り、大府市役所前(交差点)を左折して 県道50号に入ります。四日市方面の伊勢湾岸自動車/第二東海自動車道に入ります。

③名古屋高速4号東海線/ルート 4名古屋市尾頭橋の江川線まで進み、Otobashiで 名古屋高速4号東海線/ルート 4 を出る/右折して江川線に入ります。その後、古渡橋(交差点) を右折して 古渡橋 に入り、古渡橋東(交差点) を右折します。

④尾頭橋東(交差点) を左折して 県道115号 に入りますと前方左側に当事務所がごさいます。

公共交通機関でお越しの方

【電車でお越しの方】<JR大府駅からお越しの場合>

①大府駅で東海道本線区間快速(名古屋行)に乗車し金山駅へ向かいます。13分(2駅)

②金山駅から徒歩、約3分ほどの場所に当事務所(〒460-0024 愛知県名古屋市中区正木4丁目8番7号 れんが橋ビル7F)がございます

よくあるご質問について

Q,出張相談は対応しているのでしょうか?

A,はい、対応しております。当事務所には大府市在住の税理士が2名在籍しておりますので、直接ご自宅を訪問することも可能です。出張での無料相談をご希望の方もお気軽にお問い合わせください。

Q,名古屋方面まで伺うのは感染リスクもあり少し不安です。オンラインでも相談可能ですか?

A,はい、もちろんオンライン面談にも対応しております。問合せ時にその旨お伝えくだされば、オンライン面談もさせていただきますのでご安心ください。

Q,借金してアパートはなぜ節税となるのか?

A,借入を行っただけでは相続対策になりません。例えば1億円を銀行から借り入れた場合、1億円の現金というプラスの財産と、1億円の借入金というマイナスの財産が生じ、差引すれば0円ですので、これでは何の相続対策にもなっていません。

相続対策のためには借り入れたあと、何をするかが重要なのです。

例えば、銀行から借り入れた1億円を使って土地を購入したり、アパートを建設すると、1億円の現金が土地や建物という財産に変化します。

土地の相続税評価額は時価の8割程度、建物の相続税評価額は時価の6割程度ですので、現金で1億円持っているよりも不動産で所有していた方がはるかに評価額を抑えることができます。また、土地の上にアパートを建設すると土地の場合は貸家建付地評価で約15%の評価減、建物は貸家評価で約30%の評価減を行うことができます。

一方で建築後すぐでは借入金の残高はほぼ1億円のままなので、この「プラスの財産」と「マイナスの財産」の差額が財産評価の圧縮につながるのです。

もちろん、賃貸収入によって借入金を返済していくと将来的には手元に不動産のみが残ります。目先の相続対策だけ考えて老朽化したアパートのその先を考えていない方が多くいらっしゃるのも現実です。多額の修繕費が必要な古いアパートを相続する相続人の立場にも立って、事業計画や将来キャッシュ・フロー計画を踏まえて総合的に検討されることをお勧めいたします。

Q,負の遺産となってしまう典型例はありますか?

A,空き部屋が埋まらず、収益性が低下したアパートは売却しようと思っても買い手がつかなかったり、二束三文でしか売れない場合があります。こうなると、手元には借入金のみが残り、最悪の負の遺産となってしまします。一括借り上げだから、空き部屋があっても大丈夫と勘違いされている方も多いですが、建築当初の家賃水準は期間ごとに見直しが行われるはずです。家賃水準の維持のためには多額の修繕費負担が条件になっている場合もありますので、一括借り上げであっても事業計画は入念にチェックされることをお勧めします。

Q,アパートのローンが残っていれば相続時に控除することができる?

A,相続開始時点の借入金残高は債務控除として控除することができます。

Q,今でもアパート節税は有効なのか?

A,アパートの建築による節税は古くからある手法ですが、介護施設の建築やタワーマンションを使ったタワマン節税など不動産投資による節税の種類は多様化しています。

このような流れを受けて、平成30年度税制改正において、平成30年4月1日以後に相続等が開始する案件について、小規模宅地等の特例の貸付事業用宅地等の範囲から、「相続開始前3年以内に新たに貸付事業の用に供された宅地等」は除外されました。(もともと相続開始の日まで3年を超えて事業的規模で不動産所得があった方を除く)亡くなる直前に現金を不動産に換えて節税を図る手法に対して国税庁がメスを入れた形ですが、あくまで小規模宅地等の特例の対象から除外されただけであって、不動産の相続税評価額が時価よりも安いことや、貸家建付地評価、貸家評価の仕組みに変更があるわけではありません。

今でもアパート節税は有効であると言えますが、先述したように入念に事業計画や将来キャッシュ・フローをチェックし、節税のためとはいえ「事業」を行うという意識を持って投資をされることをお勧めします。

初めての方向けによくある質問、ご依頼までの流れを記載していますのでご覧ください。

無料相談の対応について

当事務所では、無料相談の対応について以下の4つの方法からお選びいただいております。

ご希望の相談方法もお問い合わせ時にお伝えくださいませ。

①相談者様のご自宅への出張訪問による面談

②金山駅すぐの当事務所にご来社による面談

③オンライン(zoom)での面談

と3つの方法をお選びいただけます。

お問い合わせ時にご希望の相談方法をお知らせください。

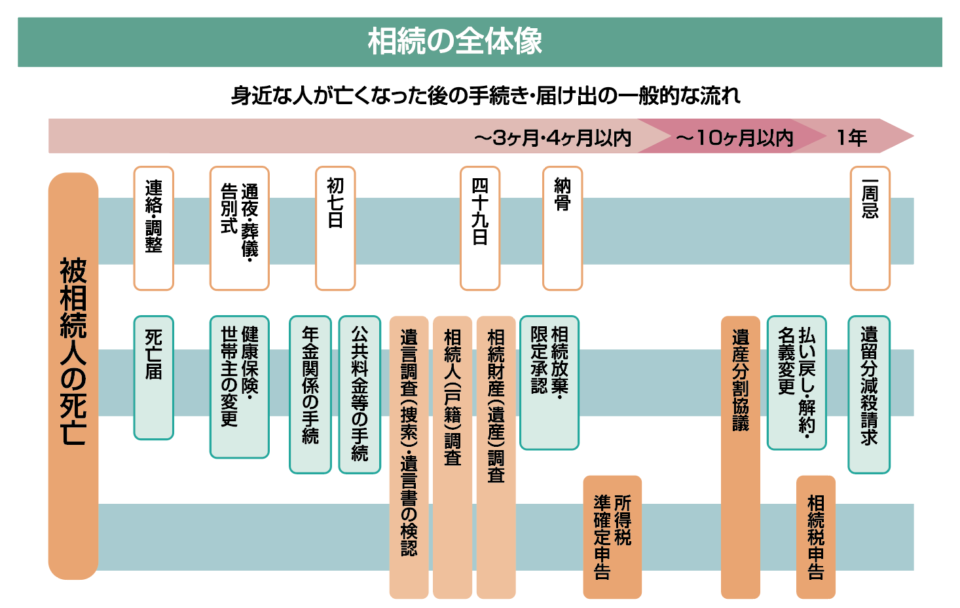

相続税申告手続きの一般的な手順・流れ

相続税の申告が必要になった時、なにを、いつまでに、どうやって準備すれば良いのでしょうか?

限られた時間の中で相続税申告書を提出し、税金の納付までを滞りなく終えるために必要な手続きや手順をご説明します。

相続発生後、できるだけ早く

(1)遺言調査(捜索)・遺言状の検認

法的に有効な遺言状(公正証書遺言)が遺されているかどうかは、日本全国の公証役場でその遺言の作成年月日・証書番号・遺言者の氏名・作成した公証人名を検索できます。

※平成元年(1989年)以降に作成された公正証書遺言に限ります

(2)財産・債務の確認

遺産の概要を把握し、相続するか相続を放棄するかのいずれかを決定します。

(3)相続人(戸籍)調査

「相続人は誰なのか」を、戸籍謄本等で調べて確定します。

相続発生後、3か月以内

(4)相続放棄または限定承認

相続の放棄または限定承認をする場合には、その旨を家庭裁判所に申述します。

相続発生後、4か月以内

(5)相続人の青色申告の届出

被相続人の事業を引き継ぐ場合には、相続人が新たに青色申告の届出が必要となります。

※青色申告の承認を受けていた方の事業を相続により引き継いだ場合の所得税の青色申告承認申請書は、相続発生日(亡くなった日)により提出期限が異なるので注意が必要です。

(6)所得税準確定申告

被相続人の死亡した日までの所得を申告します。

相続発生後、10か月以内

(7)相続財産(遺産調査)/遺産の評価・鑑定/遺産分割協議書の作成/相続税申告書の作成

相続財産の現物を調査し、それらの評価・鑑定を行った後、遺産分割協議書を作成して相続税申告書を作成します。

(8)遺産の名義変更・払い戻し・解約

遺産分割協議書の内容の通りに遺産の名義を順次変更していきます。

(9)相続税の申告と納付(10カ月以内)

相続税申告書を所轄税務署に提出し、納税を済ませます。

遺産分割協議書完成後の流れ

(1)司法書士が不動産の相続登記を行います。

(2)司法書士が不動産の相続登記後の登記識別情報(従来の権利書にあたります)のご返却

(3)相続人が金融機関等にて預金等の相続手続きを行う。

※遺言書に記載のある財産については、遺産分割協議書は不要です。

(遺産分割協議書とは、被相続人の財産を相続人の誰が、何の財産をいくら相続するか明記された書類で、かつ相続人の署名と実印が押印されているもの)

※不動産が複数ある場合や相続財産の額が多い場合は面談回数が多くなる場合があります。

以上が、相続税申告の全体の流れとなります。

ご質問などがありましたら、初回無料相談の時に詳しくお話を伺い、疑問や不安を解消できるよう対応させていただきます。まずはお気軽に相続税の初回無料相談にお申し込みください。

その他にこちらのページを合わせてご覧になっていただき、ぜひ相続税に強い笘原拓人税理士事務所をご検討ください。

出張相談可能[予約制]

平日時間外・土日祝日対応

通常受付時間9:00-20:00

金 山 駅

徒歩3分

名古屋市中区正木4丁目8番7号

れんが橋ビル7F

初回相談・着手金無 料

申告料金について

相続税の申告に関して

シンプルでわかりやすい報酬体系にするため、

笘原拓人税理士事務所は、

土地0.9%(評価額に対して)、

土地以外は0.5%をいただいています。

一般的な税理士事務所では相続財産の1%という設定が多いなか、当事務所は追加料金ゼロの明朗会計を徹底しています。

無料相談はこちら >

相続税申告報酬のシミュレーション

※基本的には上記の計算方法ですべて申告報酬を決定しています。加算報酬がかかることはありません。資産額によって申告報酬が変わるため、無料相談時に正式なお見積をご提出いたします。(金額はすべて税込)

無料相談はこちら >

大府市で相続税申告や相続対策をお考えの方へ

相続税対策チームがある笘原拓人税理士事務所では、金山駅すぐの場所に事務所を構え、迅速かつ丁寧な対応で最後まで責任を持って相続対策や相続申告手続きをサポートいたします。

当事務所には、地元大府市在住の税理士有資格者が在籍しております。地元であるため、大府市の皆様の相続税申告や生前対策もたくさん支援させていただきました。

お客様の声

https://www.smart-souzoku.net/voice/

料金について

https://www.smart-souzoku.net/plan-fee/