2022年記事一覧

令和5年度(2023年度)の税制改正大綱について

相続税・贈与税に限定して解説します。

あくまで速報です。

詳しくは国会で法案が通らないと決まらないです。

・相続開始前3年以内の贈与財産の加算(国税庁)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4161.htm

を次のように改正する予定です。

3年を7年に改正する予定です。

暦年贈与の非課税の110万円に対する課税の強化を図る目的になります。

ただ、遡る期間はあくまで7年ですので、今までよりも、相続税の対策は早くやれば早くやる方が有利という形になりました。

令和6年1月1日以後の贈与から適用される予定になります。

・相続税時精算課税制度を選択しても毎年の暦年贈与の110万円の非課税が使える。

相続税時精算課税制度(国税庁)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4103.htm

今までは上記のサイトの真ん中にあるように

(注) 相続時精算課税に係る贈与税額を計算する際には、暦年課税の基礎控除額110万円を控除することはできませんので、贈与を受けた財産が110万円以下であっても贈与税の申告をする必要があります。

これが不要になります。

相続税時精算課税制度を適用すると暦年贈与の非課税が使えないことが大きなデメリットでした。それが使えるようになります。とてもありがたい改正です。

令和6年1月1日以後の贈与から適用される予定になります。

・教育資金の一括贈与を受けた場合の非課税(国税庁)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4510.htm

こちらも課税の強化はあるものの3年延長になりました。

一度に多額の資金を贈与できるのはやはり魅力です。

相続税期限申告はいつ?間に合わないときはどうなる?

相続税の申告期限は、「被相続人の死亡の日(正確には相続の開始があったことを知った日)の翌日から10か月以内」と相続税法で決まっています。正当な理由がない限り申告期限の延長は認められていません。もし、期限内申告ができない場合、相続税の軽減に関する特例を適用できなくなるというデメリットがあり、さらに附帯税等が課せられます。

相続税期限内申告を可能にするには、期限内申告に間に合わない可能性が出てきたときに、適切な対処法を知っているかどうかで決まります。ここでは、実際に考えられる理由をいくつか紹介し、対処法を解説します。ただ、正直に申し上げますと生前の準備と相続開始後の早期の着手が大切です。申告期限に間に合わないことは不利益が大きいので、なるべく早く税理士へ依頼することをお勧めします。

被相続人の死亡した日がいつなのか。正しい相続税の申告期限とは?

相続税の申告を期限内に完了させるには、相続税の申告期限を正しく認識することから始まります。先に述べた通り、申告期限は「その相続の開始があったことを知った日の翌日から10か月以内」です。例えば、被相続人が9月1日に亡くなったと仮定します。この場合の申告期限は翌年7月1日です。この期日が土曜・日曜・祝日にあたる場合には、次の平日、つまり翌日7月2日が期限となります。

▼詳しくは国税庁ホームページをご覧ください>>相続税の申告と納税

相続税期限内申告が間に合わない!考えられる要因3つと対処法

相続税の期限内申告が間に合わない理由の多くに、次の3つがあげられます。

1つめは「相続財産の洗い出しに時間がかかる」

2つめは「相続手続きの書類収集に時間がかかる」

3つめは「遺産分割協議が進まない」という理由です。

申告業務を進める中で、これらの理由で申告が間に合わない場合、どのような対処法があるのでしょうか。それぞれの事態が発生する要因とともに、詳しく見ていきましょう。

要因1:相続財産の洗い出しに時間がかかる

相続税の申告には、財産目録の作成が必要です。そのために、被相続人の相続財産の洗い出しをしなければなりません。相続財産は、現金預金や不動産のように「プラスの財産」だけではなく、借入金や未払金など「マイナスの財産」も相続の対象となります。

ここで相続財産が漏れてしまうと、「申告漏れの財産」として修正申告や更正の請求が必要となります。再度の申告が必要とならないよう、念入りな調査が必要です。そこで、財産の洗い出しにかかる時間を短縮するために、事前の準備は大切です。

相続が発生する前の生前中にエンディングノートやエクセルなどで財産の一覧を記載しておく、複数ある金融機関の口座を解約して金融機関を集約しておくなどの対策が必要です。また、遺産整理業務を請け負ってくれる専門家もいます。専門家が熟練していると資料の収集は早いです。

ただし、遺産整理業務の請け負いを専門としていない専門家は通常業務の片手間にやるケースがありますので、逆に相続人がやるより時間がかかるケースもありますのでご注意ください。

要因2:相続手続きの書類収集に時間がかかる

相続手続きに必要な書類はさまざまです。収集に時間がかかる書類として、相続人全員の戸籍謄本や印鑑登録証明書、被相続人の出生から死亡までの連続した戸籍謄本などがあげられます。被相続人や相続人の転籍が多い場合は、戸籍謄本を収集するだけでかなりの時間を要します。これらの書類収集の時間を短縮するための対処法として、専門家の利用をおすすめします。

要因3:遺産分割協議が進まない

遺産分割協議とは、「誰が、どの財産を、どのくらい相続するか」を決めることです。相続人全員で話し合って決めるため時間のかかるケースがあります。時間のかかる遺産分割協議への対処法として、相続税に精通しているコンサルティングができる税理士の力を借りるとスムーズにいくケースもあります。また、生前の対策にはなってしまいますが、遺言書があれば遺言書の通りにスムーズに相続が進みます。

参考>>相続税申告期限とは?期限や間に合わなかった場合の対応法

未分割でも期限内に一旦申告する

本来であれば、申告期限までに遺産分割協議書を完成させてからの申告が望ましいですが、「未分割財産」として申告することもできます。ただし、「未分割財産」として申告する場合、相続税申告の軽減措置が受けられません。(配偶者の税額軽減や小規模宅地等の課税価格の特例などの後の対処法はあります)

そして未分割の財産が分割できた後、確定した分割の割合などに応じて修正申告もしくは更正の請求が必要となります。

相続税申告期限を過ぎた場合のペナルティ3つ

相続税申告期限に間に合わない場合、たとえ期限後申告したとしてもペナルティは発生します。 主なペナルティは ・延滞税の発生 ・無申告による加算税の発生 ・特例や控除が適用不可 の3つです。それぞれの内容について解説します。

ペナルティ1:延滞税の発生

納付期限の翌日から納付した日までの日数に応じて、利息に相当する額が延滞税として課税されます。相続税の納付期限は申告期限と同じです。

ペナルティ2:無申告による加算税が発生

申告期限までに相続税の申告をしなかった場合、無申告加算税が発生します。加算税算定の基準は次の通りです。

- 期限後に自主的に申告した場合・・・追加納付した税額の5%

- 税務調査により無申告が発覚し期限後に申告した場合・・・追加納付した税額の10%~15%

ペナルティ3:特例や控除が適用できない(場合によります。)

特例や控除が適用できるのは、申告期限内に遺産分割が完了している場合です。したがって、遺産分割協議が終わっていない場合は、特例や控除が適用できなくなります。

また、「特例を適用したら納税額がゼロになった」という場合でも申告は必要です。納税額がないから申告する必要がないわけではありません。特例の申告要件といいます。

相続税の申告・納付の延長が認められる場合

相続税の申告と納付の延長は、正当な理由がある場合のみ認められています。「正当な理由」とは次の通りです。

- 新型コロナウイルス感染症の影響により申告できなかった場合

- 災害等を受けた場合

どちらの場合も、相続人が勝手に判断できるものではありません。災害による期限延長は、国税庁が発表した災害に該当している場合のみ「正当な理由」として認められます。

申告と納税の延長が認められるかどうかは「個別対応」となっています。どちらの場合も「災害による申告、納付等の期限延長申請書」の提出し税務署長の承認が必要です。

また、期限延長の個別申請による税務署長の承認を受けていても、申告書の提出日が納付期限となるため注意が必要です。

まとめ

相続税申告書が提出期限に間に合わない場合、正当な理由がある場合を除き、さまざまなペナルティが課せられます。これは法定申告期限に間に合わせる他の納税者との課税の公平を図るためです。正当な理由があれば個別延長を認められますが、正当な理由として対象となるかどうかは税務署が判断します。当然の権利ではありません。

ペナルティの中でも「無申告」が一番厳しいので注意しましょう。未分割の財産があっても未分割のまま一旦申告と納税をするなど、期限内申告ができるよう先に述べたような対処法を参考にし、準備をしておくことが大切です。繰り返しになりますが、申告期限に間に合わないことは不利益が大きいので、なるべく早く税理士へ依頼することをお勧めします。

◆参考記事・関連ページ ※こちらも合わせてチェック!

相続税申告書の書き方と提出が必要な書類とは?

相続税申告書の提出は、相続または遺贈などによる財産の取得、および相続時精算課税の適用を受けて贈与により得た財産の合計額が、遺産に係る基礎控除額を超える場合に必要です。相続が発生しても、基礎控除がありますので相続税申告書の提出が求められる人は限られています。また、例えば相続財産の種類が「現預金しかない」場合は、相続税申告書の書き方さえ理解しておけば、自分で申告をすることは可能です。

しかし、不動産など現預金以外の相続財産のある方にご自身で相続税申告書を作成することはおススメできません。そこで、今回の記事では相続税申告書の書き方について解説します。

書き方が分からない!相続税申告書は誰でも提出が必要?

相続税申告書は、誰でも提出が必要というわけではありません。相続税申告書の提出と納税は、遺産の合計額とそれにかかる基礎控除額によって決まります。

相続した財産の課税価格の合計額が基礎控除以下であれば相続税申告は不要です。ただし、配偶者の税額軽減や小規模宅地の特例などの特例を適用して納税額がゼロになった場合、特例適用がなければ本来は課税されるので、適用根拠として提出が求められます。申告要件といいます。

相続税申告を自分でするにはコツがあります。大まかな流れは次の通りです。

1.財産を把握する(プラスの財産・マイナスの財産全てを拾い出す)

2.相続税を計算する(すべての財産に対してどれだけの税金がかかるかを計算する)

3.税額控除・軽減を計算する(誰がいくら納付するか、適用できる税額控除・軽減があるか確認する)

相続税の申告が必要な場合、必ず必要になる申告書と該当すると必要なものがあります。次に、誰でも必要になる申告書の書き方について解説します。

▼詳しくは国税庁ホームページをご覧ください>>相続税の申告のしかた(令和4年分用)

必ず提出しなければならない相続税申告書「第1表・第2表・第11表・第13表・第15表」の書き方

相続税の申告書は第1表から第15表までありますが、相続税申告書の提出が必要な場合、必ず提出しなければならない申告書があります。それは「第1表・第2表・第11表・第13表・第15表」です。

相続税申告書だけではなく、税務の申告書の特徴として、一番初め(第1表)の書類には納付すべき税額が記載され、それ以降(第2表以降)の申告書で1枚目の申告書の税額となる計算の根拠を記載します。

以下で解説する相続税申告書の場合は、まず「第11表・第13表・第15表」を計算し、第1表に記載するのが一連の流れです。

では、第1表をはじめ、それぞれの申告書について1つずつ解説していきます。

第1表の内容と書き方

第1表は「相続税の申告書」です。最も重要で、最終の税額を記載する「完成形」の申告書です。相続人各人の納税額を記載します。税額計算が完了していなくても、以下の通りあらかじめ記載できる部分があります。

- 相続開始日

- 被相続人の氏名・生年月日・住所・所轄税務署

- 相続人の氏名・個人番号(マイナンバー)または法人番号・生年月日・住所・被相続人との続柄

上記の内容は税額計算とは関連がないため、計算完了後に記載する項目が少なく済むように、第1表に先に記載してしておくことをおすすめします。

第2表の内容と書き方

第2表は「相続税の総額の計算書」です。相続税の総額を記載します。

課税価格の合計額は財産の評価の計算が終わった後に決定します。

また、遺産にかかる基礎控除額や相続税の総額は、亡くなった人の一生分の戸籍謄本を収集し法定相続人が確定した後に決定します。

第11表の内容と書き方

第11表は「相続税がかかる財産の明細書」です。相続時精算課税を適用している財産がある場合には、ここに記載する財産から除きます。相続財産に含まれるものは、現金預金のように「プラスの財産」もあれば、借入金やローンの残債のように「マイナスの財産」もあります。「プラスの財産」から「マイナスの財産」を差し引いた金額に対して相続税がかかるため、そのプラスの財産を記載します。もし、分割できていない財産があった場合でも、「一部分割」もしくは「全部未分割」の欄に記載します。

第13表の内容と書き方

第13表は「債務及び葬式費用の明細書」です。相続財産の中でマイナスの財産になるものと、被相続人の葬儀費用を記載します。もし債務を承継する相続人が決まっていなくても記載が必要です。また、葬儀費用は政策的な配慮から、財産の総額から差し引きます。

第15表の内容と書き方

第15表は「相続財産の種類別価額表」です。この申告書は第11表で記載した「プラスの財産」と第13表で記載した「マイナスの財産」と葬儀費用の合計額などを記載し、課税価額を計算します。

相続税申告が必要かも?該当したら提出する申告書

相続税申告の必要がある人の中で「該当すれば提出しなければならない申告書」があります。代表例は次の通りです。

- 第4表(相続税額の加算金額の計算書)

- 第5表(配偶者の税額軽減額の計算書)

- 第6表(未成年者控除額・障害者控除額の計算書)

- 第7表(相次相続控除額の計算書)

- 第9表(生命保険金などの明細書)

- 第10表(退職手当金などの明細書)

- 第11表・11の2表の付表1及び別表(小規模宅地等についての課税価格の計算明細書)

- 第14表「純資産価額に加算される暦年課税分の贈与財産価額及び特定贈与財産価額・出資持分の定めのない法人などに遺贈した財産・特定の公益法人などに遺贈した財産・特定公益信託のために支出した相続財産の明細書」

一見するとあまり関係ないように見えるのですが、相続開始の日からさかのぼって、過去3年以内に被相続人から贈与財産があれば記載するための申告書です。暦年課税分が含まれるため、該当する相続人が多い申告書です。

上記8つの申告書は、あてはまる場合に作成が必要です。ただし、先に述べた誰もが必ず提出する申告書とは異なり、自分で作成するには難しく、専門的知識が必要になる申告書もあります。代表的な申告書は「第11表・11の2表の付表1及び別表(小規模宅地等についての課税価格の計算明細書)」です。

相続税申告書を書くために最低限必要な書類2つ

相続税申告書を自分で記載するために必要な書類は、次にあげる2種類です。

- 被相続人の全ての相続人を明らかにする戸籍謄本

- 遺言書の写し、もしくは遺産分割協議書の写し

戸籍謄本は、相続開始の日から10日経過した日以後に作成されたものが必要です。

また、遺産分割協議書の写しを添付する場合、押印に使用した印鑑は「実印」である必要があり、相続人全員の印鑑証明書も必要となります。

参考>>相続税専門の税理士に遺言書作成を依頼するべき理由とは?

相続税申告書を書くために参考になるウェブサイトは?

相続税申告を自分でするためには、書き方と書類収集がポイントです。どうしても自分で申告したい場合に、参考になるサイトで最もおすすめなのは、国税庁のウェブサイトです。税務署に直接電話や訪問して問い合わせもできるため、直接聞くのも有効な方法です。

しかし、相手は税金のプロであり、質問している側は税務の知識がありません。このような場合は専門家である「税理士」に相談すると、正確な情報を収集できるほか、誤りのない税額計算ができます。

相続税申告は書き方が理解できるかどうかがポイント

現預金だけの相続の場合、相続税申告書の書き方が分かれば自分で申告できる可能性はあります。

しかし、税額控除など自分で判断できない部分がある上、計算した税額が必ず正しいとも限りません。申告書を提出する先は税務署で、内容を精査するのは税務のプロです。正しい税額で申告するためにも、自分で申告が難しいと判断した場合は、専門家である税理士に相談することをおすすめします。

◆参考記事・関連ページ ※こちらも合わせてチェック!

相続税は自分で申告できる?それとも専門家に相談するべき?

相続税の申告で多い悩みは「専門家に依頼する方が良いのか」です。自分で申告したという話も聞けば、相続税の申告は難しいので専門家でなければできないといった話も聞きます。

そこで今回は、自分で申告するか、税理士をはじめとする専門家に相談するのかの判断基準について解説します。

自分で相続税申告VS専門家に依頼するのとでどんな違いがある?

「平成30事務年度 国税庁実績評価書及び国税庁統計情報 相続税申告・課税状況」によれば、相続税の申告者数の15.6%が自分で申告しているという調査結果があります。 この結果を見る限り「税理士をはじめとする専門家に依頼するのが必須」ではなく自分で申告できることが分かります。

相続税を自分で申告する場合と、専門家である税理士に依頼する場合の違いの大きな分かれ目は「費用」です。

しかし、現実は費用の問題だけではありません。ではどのような違いがあるのでしょうか。

それは次の3つです。

1.資料収集について

2.遺産分割についてアドバイス

3.納税方法について

資料収集について

相続税の申告には相続財産を確定するために収集しなければならない資料があります。この資料が複数必要な場合には、集めるだけで時間と労力を費やします。

また、ヌケモレなく資料を収集して相続税申告書に記載できるか。という問題があります。

遺産分割についてアドバイス

遺産の分け方などにより特例適用の有無が異なり、相続税は多くも少なくもなります。

また二次相続もあります。

全体最適を考えた遺産分割ができるか。という問題があります。

納税方法について

相続財産のほとんどが土地や建物である場合は要注意です。

相続税の納税方法は「現金納付」が原則ですから、現金がない場合にどのようにして納付するべきか検討しなければなりません。

これら3つが基準になり「自分で申告するか、専門家に依頼するか」を判断します。

▼詳しくは国税庁ホームページをご覧ください>>相続税の申告と納税

相続税の申告に必要な主な手続きを簡単に解説

相続税の申告を自分でする場合でも、専門家に依頼する場合でも必須になる手順や手続きがあります。

ここでは相続税の申告までに必要な3つの手順に分けて手続きとともに解説します。

1.すぐに確認するべき2つのこと

2.3カ月以内にするべき2つのこと

3.遺産分割協議の開始

すぐに確認するべき2つのこと

遺言書の有無

遺言書の種類は2種類あり、公正証書遺言か自筆証書遺言です。

公正証書遺言の有無は、近くの公証役場に問い合わせをすることで確認できます。

自筆遺言は、親族の誰かに預けている場合や法務局に保管している場合、また被相続人の部屋のどこかにあるといった場合もあります。

遺言書がありその内容について法的不備がなければ、遺言書通りに執行します。

関連記事→相続税専門の税理士に遺言書作成を依頼するべき理由とは?

相続人調査

遺言書があれば、遺言書に記載されている人が相続人です。しかし法定相続人も確認しなければなりません。

遺言書の内容が優先されますが、相続税の申告書においては基礎控除があるため、相続人の数を正確に把握する必要があります。そのため戸籍謄本を取得して正確な法定相続人の確認が必要です。

3カ月以内にするべき2つのこと

相続財産調査

被相続人が亡くなった時点で、どのような財産を所有していたか確認します。

遺言書通りに財産が残っていることもあれば残っていないこともあります。

不動産や金融資産などすべてを洗い出さなければなりません。多額の負債がある可能性もあります。

ここに時間を費やすとその後の「相続放棄・限定承認」に時間がかけられなくなります。

相続放棄・限定承認の申述

相続放棄と限定承認は両方とも家庭裁判所に申述書を提出しなければなりません。

この申述書が家庭裁判所で認められなければ、相続放棄も限定承認もできません。

遺産分割協議の開始

遺産分割協議が必要な場合と分割方法

遺言がなく相続人が複数いる場合は、不動産を相続登記するために遺産分割協議書が必要です。また、遺産分割協議書に書かれている財産や相続人をもとに相続税の申告をします。

不動産登記以外にも、法定相続分の通りに分割しない場合や預金を引き出す場合、相続人が複数人いて後のトラブル防止のために作成します。

分割方法は相続人で協議しますが、場合によっては弁護士をはじめとする専門家に介入してもらうこともあります。

遺産分割協議が不要な場合

次にあてはまる場合、分割協議は不要です。

・相続人が1名のみでトラブルが発生しない

・遺言書の内容通りに遺産分割ができる

・遺言書はないが法定相続分の割合で分割する

相続税の申告

相続税の申告・納税と並行して、不動産の相続登記と財産の相続処理をすすめます。

関連記事→相続税申告手続きの一般的な手順・流れ

相続税を自分で申告するメリット

- 税理士報酬がかからない

相続税を専門家に依頼する6つのメリット

- 自分の相続税申告にあった特例適用ができる

- 相続税が課税されるかどうかが判断できる

- 二次相続のアドバイスが受けられる

- 無駄な時間を費やす必要がない

- 提携先の紹介が受けられる

- 税務調査への対応 →知っておきたい相続税の税務調査について

相続税には各種特例があり特例を適用するためには、相続税の申告は必須です。また、相続人によっては二次相続を視野に入れなければならないケースもあります。

しかし二次相続は税理士に相談しなければ、自分で対策することは難しいのが現状です。そのほか資料収集の時間が取れない場合、税理士であれば提携専門家の委任状で書類収集できる、税理士から申告していれば、税務調査の立合い依頼ができます。

相続税申告の手続きは難しいので専門家に相談

相続税の申告は形の上では自分でできます。しかし正確な税額計算と必要書類は専門家に相談する方が確実です。税務署は申告モレについては指摘しますが、過大納付に関してはわざわざ行政コストを費やしてまで教えてはくれません。

また、税法の特例選択は納税者の任意選択のため、強制的に税務署が特例選択をすることもできません。これは相続税の申告書に限らず贈与税、所得税、法人税など全ての申告書に言えることです。

日本は申告納税方式のため、申告書が提出されれば税務署は必ず受領します。しかし、申告書が形の上で作れて提出できたことと、あなたにとって適切な申告書とは別問題です。

また税理士であれば提携している弁護士や司法書士がいますので、ワンストップで相続税の申告にまつわる問題を解決できます。相続税の申告は自分でするより、確実で時間のロスもない税理士に依頼するのがおすすめです。

→相続税申告を専門家に依頼するとしたらどれくらい費用がかかる?申告料金を見てみる

◆参考記事・関連ページ ※こちらも合わせてチェック!

三重県で相続税の初回無料相談にも対応

こんなことでお悩みの方に

- 申告期限まで時間がないため、早急に対応してもらいたい

- 相続税申告の税理士報酬がわかりにくい!

- 他事務所に相談に行ったが、料金が思っていた以上に高くなって他の税理士にも聞いてみたい

- これからできる相続対策についてアドバイスをもらいたい

- 相続税申告をしたいけれど、計算方法が複雑過ぎる

- 何から手続きをすればいいかわからない

私たち相続税専門チームが対応します。

最短1ヶ月のスピード申告。明瞭会計かつ追加料金不要。

桑名市・いなべ市で相続税申告、相続対策をお考えの方へ

相続税対策チームがある笘原拓人税理士事務所では、金山駅すぐの場所に事務所を構え、桑名市・いなべ市、北勢エリアの専門家とも連携し、迅速かつ丁寧な対応で最後まで責任を持って相続税申告手続きをサポートいたします。

桑名市・いなべ市の相続土地評価、路線価について

相続税における土地を評価額を算出するためには地域ごとの路線価が必要となります。

土地の相続を予定されている皆様に、桑名市・いなべ市の相続土地評価、路線価の一部を抜粋してご紹介します。

桑名市・いなべ市の主要地域の路線価

| エリア | 路線価 |

| 明正町 | 約56,000円 |

| 新矢田2丁目 |

約92,000円 |

| 筒尾8丁目 | 約50,000円 |

| 長島町 | 約38,000円 |

| 野田町 | 約46,000円 |

| 大山田5丁目 | 約46,000円 |

路線価は対象地域の比較的主要な道路から算出しています。土地の価格は道路が一本変われば異なるため、ご自身の不動産の正確な価格を知りたい場合は、無料相談で個別にお調べしてお伝えすることも可能です。また、詳しくは国税庁のHP「路線価図」で調べていただくことも可能です。

この辺りの土地評価の仕方には、それなりの専門性が求められる分野でもあります。極力納税額を抑えたいという方は、相続税や不動産などの土地評価、節税などに精通した専門家、相続税分野に特化した税理士に相談されることをオススメいたします。

桑名市・いなべ市で、相続に関するこんな方々のニーズにお応えします

相続発生後(期限内に申告が必要な方)

|

こんな方はご相談下さい。

|

参考記事

●相続税申告のご依頼・ご相談をお考えの方へ

相続税申告でお悩みの方、ぜひ一度無料相談を!(24時間受付中・オンライン面談可能)

●相続税申告に必要な手続きとは?

相続税申告に必要な手続きを分かりやすく項目別に解説しております。

●相続税申告にかかる費用って?

当事務所では追加料金をいただかない明瞭会計を徹底しております。

「相続税あんしん生前対策特別パック」サービスのご案内

当所では、皆様に安心してご相談いただけるよう、「相続税あんしん生前対策特別パック」をご用意しております。

- 相続税法の試験に合格している税理士がご面談

- 相続税額の概算税額の試算

- 税理士による相続税額を踏まえた、もめない公正証書遺言の作成支援 ⇒遺言書作成を税理士に依頼するメリット

- 公証人役場との事前相談は全て弊社が代行。面倒は一切なし。公証人からは事前に公証人報酬の見積もりを入手

- 公正証書遺言の証人2人に弊社が就任。証人を探す手間もなし。

- 相続税削減のためのコンサルティング

- 生前贈与のコンサルティング

- 名義預金の解消などのコンサルティング ⇒名義預金についてはこちら

料金 33万円(税込)

※1 相続財産が2億円以下の方限定となります。

相続財産が2億円を超える方は報酬が55万円~(税込)となります。

※2 公証人役場の手数料は別途必要になります。

※将来相続が発生した場合において、相続税の申告を弊社にご依頼いただいた場合は、30万円の半額の15万円のお値引きをお約束。そのため、実質的には15万円で上記の全てのサポートをいたします。

生前対策(すぐに申告の予定はない方)

|

こんな方はご相談下さい。

|

参考記事

子や孫のために大切にしてきた財産を少しでも多く、そしてトラブルなく渡したい」というクライアント様の気持ちを相続税専門チームが徹底的にサポートします。

幸せな相続税対策をしていくために、忘れないでほしい3つの心構えについて解説していきます。

●遺言書作成を税理士に依頼するメリットとは?

相続の生前対策で司法書士・弁護士がカバーできることは実際には「遺言書を作成すること」だけなのです。私たちの仕事は、遺言書を法的に問題がない内容にするだけではなく、相続人全員が納得できるポイントを探り、落とし込んでいきます。

三重県担当税理士が対応します

三重県担当の税理士のご紹介

はじめまして、税理士有資格者である河合友佳、藤田結花と申します。

笘原拓人税理士事務所・相続税対策チームで三重県エリアを担当しています。

桑名市・いなべ市は広い山林や農地をお持ちの方も多く、相続にはしっかりとした専門家の介入が必要なケースが多いです。

早く対応して損する事はありませんので、何かご相談がおありでしたらお気軽にお問い合わせください。

ご希望の場所での面談にご対応します

(1)桑名市・いなべ市内のご自宅への出張面談

ご相談者様のご自宅にお伺いしての出張相談も行っております。

(2)金山駅すぐの当事務所での面談

相続というデリケートな問題であるために、桑名市・いなべ市以外のエリアの専門家に相談したい方や、お仕事などの都合で利便の良いところで相談をしたいという方は、金山駅すぐの当事務所での面談もご対応可能です。

(3)ZOOMでのオンライン面談

様々な理由で、直接の面談が難しいという方には、ZOOMでのオンライン面談にもご対応しています。

お客様の声

笘原拓人税理士事務所の9つの強み

-

ほとんどの税理士事務所では、税理士ではなく、無資格のスタッフが対応しています。当事務所には相続専門チームがあり、相続税法に合格した税理士有資格者4名在籍しています。

また、弊社には大府市在住の税理士有資格者がいます。

相続税専任のスタッフが、お客様の問題解決に向けて責任を持って対応させていただきます。

-

各種税金のスペシャリストである税務調査での追徴課税実績が一度もありません。税務調査が入ることも非常に稀で、弊社が関与したお客様における税務調査の実施割合は2.5%です(創業からの累計で)。

国税OBが顧問をしていますので、申告書作成時や際どい税務判断などに適切なアドバイスをもらうことができます。また、生きた情報を得ることやミスを無くすことにも繋がっています。

-

相続税申告期限は10ヶ月以内に申告することが義務になっていますが、実際は申告するのに10ヶ月もかかりません。しかし、ほとんどの事務所は申告期限ギリギリに申告しているのが実情です。

当事務所では、資料をスムーズにご用意いただければ1ヶ月以内の財産一覧表のご提出が可能です。

特急料金はいただきません。申告期限間近の方、遺産分割を早期に完了させたい方もご相談ください。

-

高い専門知識を有する税理士がしっかりとヒアリングを行い、相続対策から申告手続きまでスムーズに行います。また、弁護士・司法書士・社会保険労務士・FP・行政書士有資格者との提携により、相続、相続税と高齢者問題のすべてをワンストップで対応します。

<対応可能分野>

- * 遺産分割・遺留分・特別受益・預金の費消・流出・寄与分・配偶者居住権などの法律法務

- * 相続・抵当権抹消・交換・信託・贈与などの各種登記手続き

- * 不動産鑑定・測量・預金・有価証券・各種保険の名義変更・解約などの相続手続き・遺言の執行・死後事務の受託など

- * 遺言・贈与・家族信託・財産の組換えなど生前の相続・相続税対策

- * (行き過ぎた)相続税対策の問題点やリスクの検討・是正対策

- * 成年後見・保佐・補助の手続き、後見人・財産管理などの受託など、高齢者の方の財産の保全管理

など、相続と相続税に関連する法律法務・税務・登記・年金・不動産鑑定・測量・高齢者の各種問題などの相続・相続税の関連分野すべてに対応いたします。

- 報告・連絡・相談、丁寧な説明など「対応力」に自信あり!

最も基本である報告・連絡・相談を密に行い、ご依頼者様の不安を軽減し、安心してお過ごしいただける対応を心がけております。

- 当事務所では、未分割になるケースが一度もありません。

しかし、一般的な税理士事務所では、期限ギリギリになってしまい未分割で申告しなければならないことがあります。また、未分割を回避するために妥協して、考える時間もなく遺産分割を完了させ、申告しなければならないケースもあります。

そうなると、代表的な特例である「配偶者の税額軽減の特例」「小規模宅地等の評価減の特例」が適用できなくなります。(申告期限から3年以内に分割されれば、適用することができますが、手間もコストも余分にかかってしまいます)

- 相続税申告書は税務署に提出して終了ではなく、提出から5年の間であれば税務署から誤りを指摘されたり、税務調査が入る可能性があります。

当事務所では、税務署との見解の相違等により仮に相続税申告後に修正申告が必要になった場合や、追加で財産が発見された場合等も、責任をもってしっかりと対応させていただきます。

また相続税の申告期限から5年を経過した後も、お客様の申告データや情報を厳格なセキュリティ管理のもとで管理。万が一お客様が申告書原本を紛失したり、内容面について問合せやご相談がある際に迅速に対応できる体制を構築しています。

相続税申告の品質保証を10年にわたってお約束できるのも、作成する相続税申告書の品質面と業務体制に自信があるからです。

≪ 情報管理の徹底(マイナンバー対応)≫

平成28年に相続を開始した分から、税務署に提出する相続税申告書には被相続人と相続人のマイナンバーの記載が必要になりました。

当事務所ではお客様のマイナンバーについて、厳重に取り扱う方針を定めています。 また、お客様の個人情報や財産情報についても、東証1部上場企業のミロク情報サービスの定める基準に基づいた管理方法を全て実施し、徹底管理をしております。 個人情報保護法及び税理士法38条、54条の守秘義務に基づき、第三者に漏らすことはございませんので、安心してご相談ください。

-

空気清浄機、入口でのアルコール消毒の徹底、マスク着用、定期的な換気を実施しております。また、1時間ごとに1組の予約をお取りしていますので、他の方と予約が重なることはありません。

愛知県限定で出張相談もいたします。訪問の際には会社名がわからない車でお伺いいたしますので、ご安心ください。

- 規定の料金設定に基づいてクライアント様の料金を算出します。

よくあるオプション料金などが追加され、「予想以上の料金がかかってしまった」なんてことはありませんので、安心してご相談ください。

代表者挨拶

私たちが相続税の申告業務で最も大切にしていることは、円滑に相続を完了させることです。

そのために、最も重視していることはスピードです。

スピードは次のような成果をもたらします。

相続税額や遺産分割が未完了である不安な時間が短くなる。

誤った知識による外部からの混乱が入る可能性が減る。

遺産を早く相続人のもとへ届け、遺産を早期に使用することができる。

会社の代表者であったり、アパート経営者であったり、金融機関からの借入金のある方は、遺産の分割や債務の確定など、金融機関を早期に安心させることができる。

何かあったときに備え、相続税の申告納税の期限まで、対応する時間的な余裕を持つことができる。

などなど。 スピードは良いことしか生みません。

また、弊社はスピードを重視しながらも、税法上の特例や節税モレ、財産を誤って高く評価してしまう、または逆に財産を漏らしてしまうなどがないように、品質を担保することができる強みがあります。

一緒にお仕事をさせていただいている他士業の先生方からもコメントを頂いております

司法書士こんどう事務所 代表 近藤正先生

笘原さんはお客様に対するサービス精神がとても高く、税理士ではあまりいないタイプです。

士業の方はいわゆる職人タイプが多いのですが、笘原さんはお客様に対するサービス精神も高く、例えば、料金についても必ず事前に丁寧でわかりやすい説明があります。フットワークも軽く、税理士ではあまりいないタイプだと思います。

行政書士しらとり法務事務所代表 白鳥俊介先生

私のお客様を何人も

ご紹介をしましたが、いつも感謝の言葉をいただき、

紹介したこちらも鼻高々になります。

お客様の目線で、常に最善の提案をしてくれる笘原拓人税理士事務所は本当に任せて安心です!!

不動産鑑定士 笠野寿治様

不動産物件の価値判断において、私の職分まで危うくなるほどの素晴らしい判断力をお持ちです。

的確な判断ができる方ですので、相続財産など資産の評価に関しては数ある税理士さんがいる中、ご相談をされるなら笘原さんを選ばれて間違いないでしょう。

桑名市・いなべ市方面からのアクセス方法について

お車でお越しの方

<桑名市役所方面からお越しの場合>

①国道1号線から美濃街道に入り、桑名東ICから名古屋亀山線/東名阪自動車道に入ります。

②名古屋亀山線/ 東名阪自動車道に入り、分岐を右方向の「名古屋」方面へ進みます。

③名古屋高速2号東山線/ルート 2を進む

④若宮北(交差点)を右折して伏見通/国道19号/国道22号に入る

⑤金山新橋南(交差点)でUターンし、80m先左側に当事務所がごさいます。

※カーナビにはこちらの住所をご入力下さい。

〒460-0024 愛知県名古屋市中区正木4丁目8番7号 れんが橋ビル7F

<いなべ市役所方面からお越しの場合>

①県道5号線の鎌田(交差点)を左折して国道306号線に入ります。

②大久保(交差点)を左折して員弁バイパス/国道365号に入ります。

③右折して東海環状自動車道に入ります。

④新四日市JCTで「東名阪自動車道/伊勢湾岸自動車道/名古屋/伊勢/豊田」方面の標識に従います。

⑤名古屋神戸線を進み、四日市JCTで「名古屋方面 東名阪自動車道」の標識に従います。

⑥名古屋高速2号東山線/ルート 2を進む。

⑦若宮北(交差点)を右折して伏見通/国道19号/国道22号に入る

⑧金山新橋南(交差点)でUターンし、80m先左側に当事務所がごさいます。

※カーナビにはこちらの住所をご入力下さい。

〒460-0024 愛知県名古屋市中区正木4丁目8番7号 れんが橋ビル7F

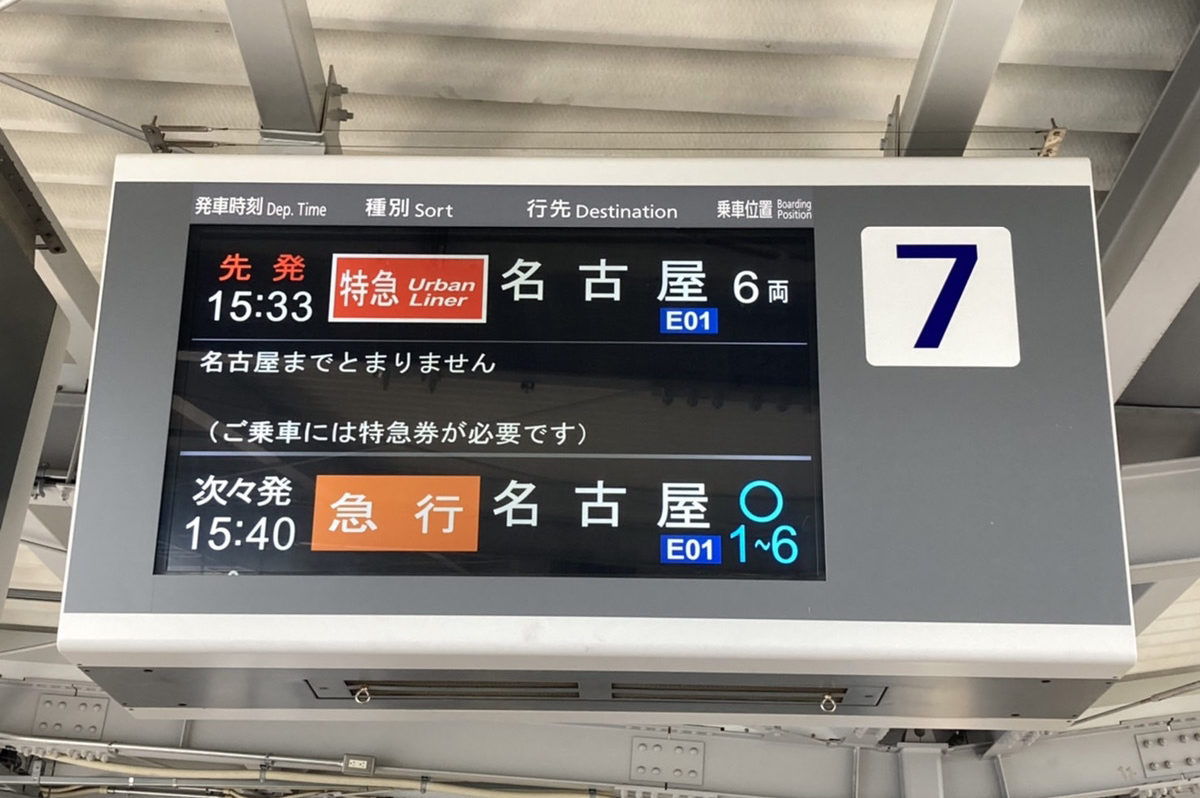

電車でお越しの方(JR)

<東員駅からお越しの場合>

①東員駅で三岐鉄道北勢線の西桑名行きに乗車し西桑名で下車します。24分(8駅)

②JR関西線 桑名駅まで徒歩8分ほど歩き、みえ16号名古屋行きに乗車します。

③名古屋駅で下車し、JR中央本線 瑞浪行きに乗り換え、金山駅で下車します。

④金山駅から徒歩、約3分ほどの場所に当事務所(〒460-0024 愛知県名古屋市中区正木4丁目8番7号 れんが橋ビル7F)がございます

<桑名駅からお越しの場合>

①JR関西線 桑名駅から名古屋行きに乗車します。30分(7駅)

②名古屋駅で下車し、JR中央本線 高蔵寺行きに乗り換え、金山駅で下車します。

③金山駅から徒歩、約3分ほどの場所に当事務所(〒460-0024 愛知県名古屋市中区正木4丁目8番7号 れんが橋ビル7F)がございます。

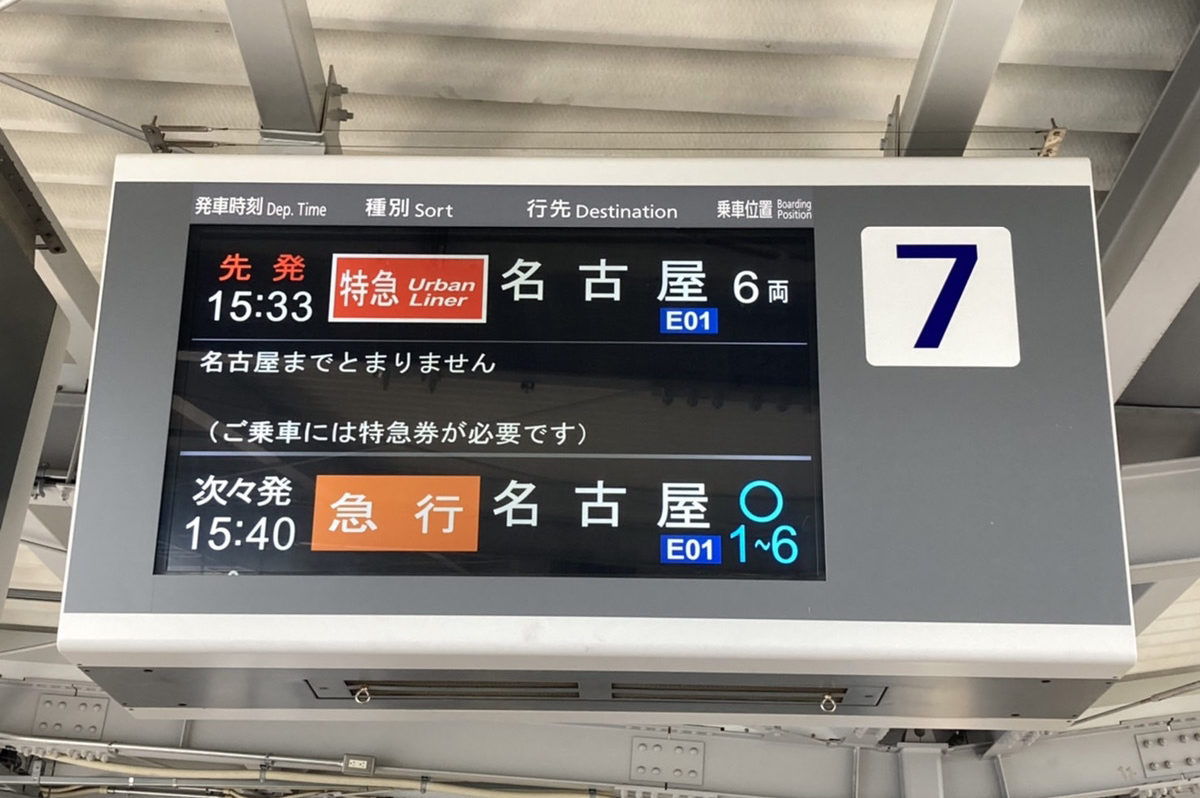

電車でお越しの方(近鉄)

<東員駅からお越しの場合>

①東員駅で三岐鉄道北勢線の西桑名行きに乗車し西桑名で下車します。24分(8駅)

②近鉄名古屋線 近鉄桑名駅まで徒歩8分ほど歩き、近鉄名古屋線 名古屋行きに乗車します。

③名古屋駅で下車し、JR中央本線 瑞浪行きに乗り換え、金山駅で下車します。

④金山駅から徒歩、約3分ほどの場所に当事務所(〒460-0024 愛知県名古屋市中区正木4丁目8番7号 れんが橋ビル7F)がございます

<桑名駅からお越しの場合>

①近鉄名古屋線 近鉄桑名駅から名古屋行きに乗車します。30分(7駅)

②名古屋駅で下車し、JR中央本線 高蔵寺行きに乗り換え、金山駅で下車します。

③金山駅から徒歩、約3分ほどの場所に当事務所(〒460-0024 愛知県名古屋市中区正木4丁目8番7号 れんが橋ビル7F)がございます。

よくあるご質問について

Q.山林を親が所有しており、相続税を心配しています。山林の相続税額はどうやって決まるのでしょうか?

山林は相続税の課税対象ですが、どのように相続税を決めるのでしょうか。山林は状況により次の3つに区分されます。

- 純山林

- 市街地山林

- 中間山林

純山林は市街地方から離れている山林、市街地山林は市街地の中にある山林、中間山林は純山林と市街化山林の中間にあります。

財産評価基本通達において純山林と中間山林は倍率方式で評価するよう決められています。

参考記事⇒山林の相続税の評価方法を解説!

Q,農地の相続税は納税猶予の特例を利用すればゼロになる?

A,農地等を相続した場合の納税猶予の特例は、農業を営んでいた被相続人から一定の相続人が一定の農地等を相続によって取得し引続き農業を営む場合等に、一定の要件の下で農地等の価額のうち農業投資価格による価額を超える部分に対応する相続税額の納税を猶予するものです。したがって相続税がゼロになるわけではありません。ただし、納税を猶予された相続税額は、特例の適用を受けた農業相続人が死亡した場合や、特例対象農地等を後継者に一括贈与しその贈与税について租税特別措置法第70条の4の規定に基づき納税猶予を受ける場合、その他一定の場合に免除されます。

Q,相続税を払わなくていい場合というのはあるのでしょうか?

A,被相続人、相続人、特例農地等ごとに次の要件があります。

(1) 被相続人の要件

死亡の日まで農業を営んでいた人や、税特別措置法第70条の4の規定に基づき農地等の生前一括贈与をした人(死亡の日まで受贈者が贈与税の納税猶予又は納期限の延長の特例の適用を受けていた場合に限られます。)、死亡の日まで特定貸付け等を行っていた人が対象です。

また、死亡の日まで相続税の納税猶予の適用を受けていた農業相続人又は農地等の生前一括贈与の適用を受けていた受贈者で、障害、疾病などの事由により自己の農業の用に供することが困難な状態であるため賃借権等の設定による貸付け(以下「営農困難時貸付け」といいます。)をし、税務署長に届出をした人も対象となります。

(注) 特定貸付け等とは、農業経営基盤強化促進法、都市農地の貸借の円滑化に関する法律又は特定農地貸付けに関する農地法等の特例に関する法律などの規定による一定の貸付けをいいます。

(2) 農業相続人の要件

被相続人の相続人で、相続税の申告期限までに農業経営を開始し、その後も引き続き農業経営を行うと認められる人や、相続税の申告期限までに特定貸付け等を行った人(農地等の生前一括贈与の特例の適用を受けた受贈者である場合には、相続税の申告期限において特定貸付け等を行っている人)が対象です。

*また、被相続人の相続人で下記の方も対象となります。*

・農地等の生前一括贈与の特例の適用を受けた受贈者で、特例付加年金又は経営移譲年金の支給を受けるためその推定相続人の1人に対し農地等について使用貸借による権利を設定して、農業経営を移譲し、税務署長に届出をした人。(贈与者の死亡の日後も引き続いてその推定相続人が農業経営を行うものに限ります)

・農地等の生前一括贈与の特例の適用を受けた受贈者で、営農困難時貸付けをし、税務署長に届出をした人。(贈与者の死亡後も引き続いて賃借権等の設定による貸付けを行うものに限ります)

(3) 特例農地等の要件

被相続人が農業の用に供していた農地等や被相続人が特定貸付け等を行っていた農地等、または被相続人が営農困難時貸付けを行っていた農地等でこれらの内、相続税の申告期限までに遺産分割されたものが対象です。

また、被相続人から生前一括贈与により取得した農地等で被相続人の死亡の時まで贈与税の納税猶予又は納期限の延長の特例の適用を受けていたものや相続や遺贈によって財産を取得した人が相続開始の年に生前一括贈与を受けていたものも対象となります。

Q,出張相談は対応しているのでしょうか?

A,はい、ご自宅に直接お伺いすることも可能です。

Q,名古屋方面まで伺うのは感染リスクもあり少し不安です。オンラインでも相談可能ですか?

A,はい、もちろんオンライン面談にも対応しております。そちらも問合せ時にその旨お伝えくだされば、オンライン面談もさせていただきますのでご安心ください。

初めての方向けによくある質問、ご依頼までの流れを記載していますのでご覧ください。

無料相談の対応について

当事務所では、無料相談の対応について以下の4つの方法からお選びいただいております。

ご希望の相談方法もお問い合わせ時にお伝えくださいませ。

①相談者様のご自宅への出張訪問による面談

②金山駅すぐの当事務所にご来社による面談

③オンライン(zoom)での面談

④弊社提携パートナーである豊田市のこんどう司法書士事務所での面談(三河豊田駅近く)

と4つの方法をお選びいただけます。

お問い合わせ時にご希望の相談方法をお知らせください。

小規模宅地の特例は、居住用財産に限ると、住民票さえ移しておけば適用することはできますか?

ご相談内容

小規模宅地の特例は、居住用財産に限ると、住民票さえ移しておけば適用することはできますか?

ご相談に対する回答

残念ながらできません。

なぜなら、相続税法や租税特別措置法などの税法には居住の用に供していることが要件になっています。

住民票があれば、居住しているということにはならないためです。

税務署が調査する時は、住んでいるかどうかを判断するために、たとえば近所の聞き込みやガスの使用実績(水や電気はつけっぱなしにして仮装することもできる)、ヘルパーやケアマネジャーの記録などでどこに住んでいたかがわかってしまいます。

特に近所の聞き込みは、まずごまかすことはできません。

住民票はあくまで、形式判断の一要素に過ぎません。

先日母親が亡くなり、私の名前の名義預金が見つかりました。その場合、相続税申告はどうすればよいでしょうか?

ご相談内容

先日母親か亡くなり、私の名前の名義預金が見つかりました。

金額は基礎控除未満です。

母親は専業主婦のため、父親の財産になると思うのですが、その場合どうすればいいですか? 父親は健在です。

ご相談に対する回答

今回のケースでいうと、父の名義預金である以上は、父の財産なので母の遺産分割協議の対象財産にはなりません。

そのまま本来の名義人である父の口座に戻していただいて何ら問題ありません。

4歳の息子名義の口座に110万円の入金をしてしまいました。これは贈与税の対象になるのでしょうか?

-

ご相談内容

- 贈与税の知識を持たないまま、4歳の息子名義の口座に110万を超える入金をしておりました。

このままでは贈与税の対象になると知り、慌てているところです。

息子は口座の存在は知りませんので、webの説明通りに私の口座に戻したいと思うのですが、 その際に何か記録として残しておくべき書類や準備などはありますでしょうか?

大きな金額の移動ですと、逆に息子からの贈与としての調査が入ったりしないのか不安です。

ご相談に対する回答

そもそも息子さんへの贈与が成立していないため、そのまま戻していただいて大丈夫です。

そもそも民法上の贈与は、諾成契約と言って、贈与者があげるという意志ともらう人が「もらう」と合意しないと成立しません。

本件の場合は、息子さんがもらうという意志を表示していないので(息子さんは未成年のため親権者であるご両親の同意がなければいけません)、贈与契約自体が成立していない状態です。

そのため、息子さんの口座にある預金は、贈与者の名義預金となります。贈与者の名義預金を本来の名義の口座に戻すことは、何ら問題ありません。

相続税申告期限とは?期限や間に合わなかった場合の対応法

相続税には申告期限があるのを御存じでしょうか?

一般的に相続税の申告期限は被相続人の死亡の日の翌日から10ヶ月となっています。

短い期限ではない様に見えますが、さまざまな処理が必要なため予定より時間を取られ、申告期限が過ぎてしまう方も見受けられます。

相続税申告期限内に自分で手続きをすることができるのか?

また間に合わない場合のペナルティや救済措置などをわかりやすくご紹介いたします。

相続税申告期限と開始日

相続税の申告期限の開始日は、一般的なケースで被相続人の死亡の日の翌日からと定められています。

例えば1月10日にお身内の方がお亡くなりになった場合は、そこから10ヶ月として11月10日が申告の期限になります。

10ヶ月という申告期限は、つまり支払い期限(納付期限)にもなります。

10ヶ月=300日ではありませんので注意しましょう。

ただし、相続税申告書を提出する税務署の窓口が受付可能な日が申告期限の日、納期限の日になりますので、もし該当する申告期限の日が土日、祝日でしたら次の平日が期限になります。

▼詳しくは国税庁ホームページをご覧ください>>相続税の申告と納税

よくある相続税の申告期限に間に合わない理由

実際に手続きをしてみると、次のような内容が課題になり相続税申告書や添付書類を申告期限内に提出するのが難しくなってきます。

1.提出書類の収集

2.財産目録の完成

3.遺産分割協議書がまとめられない

1.提出書類の収集

まず亡くなった方(被相続人)の戸籍に関しての書類ですが、除籍謄本、改正原戸籍謄本(出生してから亡くなるまでの連続謄本)、住民票の除票(本籍記載で死亡時に作成)、を用意します。

同じく、相続人全員の戸籍謄本、住民票、印鑑証明(遺言書がない場合)が必要になります。

そして遺言書がない場合には遺産分割協議書を作成するのですが、それには相続人全員の記名捺印の必要があります。

この捺印には印鑑証明の印鑑を使用します。

改正原戸籍謄本を用意する際に留意が必要な点として、亡くなった方が生前に引っ越しをされている場合は、戸籍を移籍した全ての市町村で戸籍謄本を取らなければなりません。

謄本を取って初めて、被相続人が引っ越しをしていた、出生地が違った、など意外な事実が判明するケースは多く見受けられます。

書類を取りに行くのが近隣の市町村ならまだしも、遠方の場合には郵送で役所とやり取りする場合も多く、時間を要します。

相続人の戸籍や住民票、印鑑照明も、同じ様なケースで手元に用意するまでに時間がかかります。

この書類をご自身で用意していただくのが一番早いですが、相続人がご高齢の場合や老人ホームや施設などに入居されている場合は、他の方が委任状を用意して書類を取りに行かなくてはいけません。

さらに、しばらく連絡が取れない方や、海外で生活している方など相続人ご本人の書類を用意するのが大変困難なケースもあります。

このように、案件ごとにさまざまな必要書類が発生するため、用意する段階で時間を要し、申告期限に間に合わないことがあります。

また、相続税の特例を使う場合に追加で必要となる身分関係の書類が発生する場合もあります。

そのため、何よりも早めに資料収集をすることが肝要になります。

2.財産目録の作成

財産目録の作成は遺言書などがあり、仮にその遺言書に不動産や預貯金、有価証券など全ての遺産が遺言書に記載されていても、相続財産の価額を評価計算する作業があります。

遺言書がないケースでは、相続人が被相続人の財産の整理から始めなければなりません。

また、この財産の評価は財産評価基本通達に定められているので、評価方法を調査し評価額を計算しなければならず、時間を多く費やします。

3.遺産分割協議書がまとめられない

遺産分割協議をまとめられず相続税の申告期限に間に合わない事例も見受けられます。

遺産分割協議にあたり相続人が複数人いて、遺産分割協議内容に納得がいかず話が一向にまとまらないケースです。

相続税申告では遺産の分割の内容次第で特例の適用も変わり、相続税の納付額も変わります。

そのため、基本的には遺産分割協議も相続税の申告期限の前まで終わらせる必要があります。

終わらない場合は未分割で相続税の申告をしなければなりません。

なお、未分割の財産については使えない特例もございます。

未分割を避けるためにも遺言書の作成はとても大切になります。

参考>>相続税専門の税理士に遺言書作成を依頼するべき理由とは?

ペナルティを負うケース

相続税の申告期限を1日でも過ぎるとペナルティがあります。

1.附帯税等

1.延滞税

延滞税は、納付の期限までに支払われるべき相続税を納付していない場合、また期限の後に修正などで納付した税額が不足していた場合に発生します。

2.無申告加算税

無申告加算税とは、正当な理由がなく申告期限内に申告しない場合に発生します。

課税額は「自主的に申告を行った場合は納付税額の5%」となり「税務署からの調査連絡や指摘などで申告を行った場合は納付税額の10%~20%」となっています。

未分割で申告することの不利益

1.特例を適用できない

相続税の申告にはいくつか特例があり、その特例を適用させることで納税額を減額させることが可能になります。

その適用要件の1つに遺産分割などでその財産を取得する相続人が確定していること、とされている特例がありますので注意しましょう。

代表的な特例は小規模宅地の特例や配偶者の税額軽減になります。

2.相続税は申告期限に現金一括納付が原則

未分割でも相続税は申告期限に現金一括納付が原則です。

未分割であるということは被相続人の預金は拘束されたままで、相続人は自由に使えないということでもあります。

相続人の手持ちの預金で多額の相続税を納税しなければならないということはとても大変なことです。

繰り返しになりますが、遺産分割協議書がまとまらず未分割で申告をするケースは多いです。

遺言書があれば未分割という事態は避けられますので、遺言書を用意することはとても大切です。

参考>>相続税専門の税理士に遺言書作成を依頼するべき理由とは?

申告期限の延長と未分割の救済措置

申告期限の延長

基本的に相続税の申告期限は延長する事はできませんが、例外的に可能な場合があります。

代表的なものは昨今の自然災害等が原因で延長が認められる場合です。

新型コロナウイルスについても、新型コロナウィルスによる申告・納付期限延長の個別延長の申請書を提出し所轄税務署長等が承認した場合は延長されます。

なお納付期限は申告期限に連動しますので、納付期限も自動的に延長されます。

未分割の救済措置

未分割で申告をして申告期限後3年以内の分割見込書も添付する。

遺産分割協議がまとまらない場合は未分割の財産を法定相続分で分割したと仮定して、相続税申告書を作成し、申告期限後3年以内の分割見込み書を作成して添付します。

なお、一部財産が判明しない場合には概算で申告をするケースもあります。

この申告期限後3年以内の分割見込書は、まだ遺産分割が決定していない未分割の財産についてあくまでも3年以内に分割の見込みがありますと明示してある書類です。

後日改めて遺産分割が完了した後に、特例の適用なども含めて還付・更生の請求、もしくは追加納付・修正申告などの手続きを行い、納税額の調整をします。

まとめ

相続税の申告期限は10ヶ月と長く、余裕がありそうに思えます。

しかし、なんらかの特別な理由や正規の手続きがなく相続税の申告期限に間に合わなかった場合は罰金などのペナルティが課せられる事があります。

また、未分割で申告する場合は未分割の申告することの不利益があります。

税務署の窓口で聞くこともできますが相談の予約を取っても、相談窓口の時間が限られているので十分な相談ができずに終わる場合も少なくありません。

ご不安な方は、相続税申告期限や相続についてのプロである税理士に1度相談してみる事をおすすめします。

今まで暗礁に乗り上げていた事でも解決の糸口が見えることも少なくありません。

◆参考記事・関連ページ ※こちらも合わせてチェック!

タンス預金は違法なのか?時効や隠し方、対処法

1.タンス預金とは

タンス預金とはあくまで俗称で、タンスだけではなく、自宅に保管してある現金預金をいいます。日本銀行の発表によると、日本全国のタンス預金はなんと100兆円を超しているとのことです。

どれだけ時代が進んでも、現金を手許に保管しておきたいという人はまだまだ多いことがこのことからもわかります。

2.相続税申告においてタンス預金の何が問題か

相続税申告においてタンス預金の何が問題になるのかといえば、タンス預金の計上漏れが考えられる点です。

どういうことか具体例を挙げてみましょう。

被相続人(お亡くなりになった人)が12月31日にお亡くなりになったとします。

その時点で被相続人の預金残高が1000万円だったとします。しかし、被相続人の通帳を過去数年分、確認しているとある時は300万円、ある時は500万円、と合計で3000万円引き出されていたとします。

この時、税務調査官は「この3000万円はタンス預金として自宅に保管されているのではないか?」と考えるのです。

そして、贈与には時効という概念がありますが、タンス預金には時効という概念はありません。何十年前のものであっても財産計上は必要となります。

3.税務調査時に論点となるタンス預金

令和元年時点のデータで税務調査時の財産計上漏れの内、33%が現金・預貯金となっています。

もちろん、33%の中にタンス預金がどれだけの割合を占めいているかまでは分かりませんが、税務調査時に現預金が論点になることは往々にしてあります。【参照元:「令和元年事務年度における相続税の調査等の状況」国税庁】

4.タンス預金があった場合の対処法

相続発生時点でタンス預金があった場合には適正に財産計上する必要があります。被相続人が夫であり、相続人がその妻であった場合は、タンス預金は夫の財産だと推測されますので財産計上が必要となります。

タンス預金はばれないから計上しなくてよいのかといえば、明確にNOです。どれだけうまく隠しても税務調査官の目をすり抜けることは困難ですし、何よりも意図してタンス預金を隠した場合は重加算税の対象となることが考えられます。

5.タンス預金は争族の原因にもなる

タンス預金は被相続人の財産である以上、遺産分割協議の対象となります。申告書に財産計上せずに、タンス預金を独り占めしたとして、このことが後から別の相続人に発覚した場合、無用な争いを引き起こす可能性があります。

争族にならないためにも、タンス預金をきちんと財産計上することは大事です。

出張相談可能[予約制]

平日時間外・土日祝日対応

通常受付時間9:00-20:00

金 山 駅

徒歩3分

名古屋市中区正木4丁目8番7号

れんが橋ビル7F

初回相談・着手金無 料

申告料金について

相続税の申告に関して

シンプルでわかりやすい報酬体系にするため、

笘原拓人税理士事務所は、

土地0.9%(評価額に対して)、

土地以外は0.5%をいただいています。

一般的な税理士事務所では相続財産の1%という設定が多いなか、当事務所は追加料金ゼロの明朗会計を徹底しています。

相続税申告報酬のシミュレーション

※基本的には上記の計算方法ですべて申告報酬を決定しています。加算報酬がかかることはありません。資産額によって申告報酬が変わるため、無料相談時に正式なお見積をご提出いたします。(金額はすべて税込)

無料相談はこちら >